審査に通りやすい住宅ローンランキング

この記事では、当サイト独自の分析基準に基づき、「住宅ローンの審査に通りやすい銀行」をランキング形式で紹介しています。

住宅ローンの審査は、年収や職業、勤続年数、年齢、購入予定の住宅の担保評価、さらには健康状態まで、多角的な要素を組み合わせて総合的に判断されます。そのため、「この銀行なら誰でも通る」「この銀行は絶対に厳しい」といった単純に分析したり、各銀行を同じ基準で判断することはできません。

(ただし、「フラット35」は、審査基準が比較的明確で柔軟とされており、多くの人が利用しやすい制度として知られています。)

一方で、民間銀行が提供する住宅ローンはそれぞれ独自の審査方針を持ち、重視するポイントが異なります。例えば、勤続年数や職業の安定性を重視する銀行もあれば、年収と借入額のバランス(返済負担率)を最重視する銀行もあります。

本来、「審査に通りやすい銀行」を一律にランク付けするのは難しいものの、当サイトでは各銀行の審査傾向や過去の評価事例をもとに、できる限り客観的な視点で分析を行いました。なお、掲載内容はあくまで独自調査によるものであり、すべての申込者に当てはまるものではありません。

また、審査の通りやすさだけを重視して銀行を選ぶと、結果的に金利が高い住宅ローンを選んでしまうケースもあります。そこで本ランキングでは、「審査に通りやすい」だけでなく、金利水準、事務手数料、団信(団体信用生命保険)の内容、付帯サービスの充実度といった要素も総合的に比較し、バランスの取れた選択肢を提示しています。

住宅ローンの申込みをこれから検討している方はもちろん、一度審査に落ちてしまった方、あるいは将来のために情報を整理しておきたい方にも役立つ内容です。審査に不安を感じる方は、ぜひ本ランキングを参考にしながら、自分に合った住宅ローンを見極めてください。

目次

第1位 SBIアルヒの「スーパーフラット」

第1位 SBIアルヒの「スーパーフラット」

同率で1位としたのはSBIアルヒです。SBIアルヒは、「フラット35」の実行件数で1位を獲得している金融機関です。

そのSBIアルヒが「フラット35」(保証型)と呼ばれる一般的な「フラット35」とは異なる仕組みを利用して提供されている「スーパーフラット」です。 「スーパーフラット」とは住宅購入時に用意した手持金の割合でより低い金利で利用できる住宅ローンです。 手元資金を厚く用意できる場合は、このスーパーフラットは審査に通りやすいですし、手元資金が無い場合でも通常のフラット35の審査ノウハウはダントツにある企業なので、住宅ローン審査に通りやすい住宅ローンの1つとしておすすめです。

<主なスーパーフラットで必要な手持金の割合>

スーパーフラット5:建設費または購入価額の50%以上

スーパーフラット6:建設費または購入価額の40%以上

スーパーフラット7:建設費または購入価額の30%以上

スーパーフラット8:建設費または購入価額の20%以上

スーパーフラット9:建設費または購入価額の10%以上

※ARUHIでは上記以外にもスーパーフラット6.5など手持金割合を細かく区切って金利設定しています。

スーパーフラットで借り入れるには上記の手持金の割合に加えて、スーパーフラット5~8では年収400万円未満であれば30%以下、400万円以上であれば35%以下と「フラット35」と同じ返済負担率が申込要件となっていますが、スーパーフラット8.5と9では年収に関係なく返済負担率が20%以内と条件が厳しく設定されていることに注意しましょう。

借り換えを検討している方であれば、申込要件である融資比率が住宅購入価額10割以下の設定で事務手数料など契約に伴う諸費用も含めて借り入れられるスーパーフラット借換も用意されています。

| SBIアルヒ 「スーパーフラット」の詳細 | |

|---|---|

| 金利 | 主な「スーパーフラット」 <団信に加入した場合> スーパーフラット6:年2.120% スーパーフラット借換:年2.260% ※ 団信に加入しない場合はこの金利から年0.28%引き下げ |

| 事務手数料 | 借入額の2.20%(税込) |

| 融資条件 | ・申込時の年齢が満70歳未満(親子リレー返済の場合は満70歳以上でも可能) ・日本国籍、永住許可を受けている特別永住者 ・年収に占めるすべての借入れの年間合計返済額の割合が年収400万円未満なら30%以下、年収400万円以上なら35%以下 ※スーパーフラット8.5と9は年収に関わらず年間合計返済額の割合は20%以下 ・借入れの対象となる住宅及びその敷地を共有する場合は、申込み本人が共有持分を持つ |

| 融資金額 | 100万円以上8,000万円以内 ただし住宅建設費または住宅購入価額の100%以内 |

| 融資期間 | ・15年以上、35年以内 (申込本人が60歳以上の場合は10年以上) ・完済時年齢が80歳となるまでの年数 |

| 住宅の条件 | ・住宅金融支援機構の定める技術基準および維持管理基準に適合し、必要な検査に合格する住宅 ・住宅部分の面積が一戸建ての場合:70㎡以上、マンションの場合:30㎡以上 ・住宅建設費(土地の取得費も含められます。)または住宅購入価額(いずれも消費税相当額を含む。)が1億円以下 |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 団信 ※ 団信に加入しない場合には金利から0.28%引き下げとなります。 |

| ワイド団信 | あり(金利に年0.3%上乗せ) |

| ■関連記事■ ・借り換えで大人気のフラット35 楽天銀行とSBIアルヒの「金利・事務手数料」を比較 ・アルヒ(ARUHI)の住宅ローン(フラット35)の評判・口コミについて ・フラット35の審査は甘い?通りやすい? ・フラット35からフラット35への借り換えは今がチャンス! | |

第2位 SBIアルヒの「フラット35」

第2位 SBIアルヒの「フラット35」

第2位は「フラット35」で高い知名度を誇るSBIアルヒです。審査基準は他の金融機関が取り扱うフラット35と基本的に同じで、一般的な民間住宅ローンと比べれば比較的通りやすいと考えられます。

SBIアルヒは、フラット35の実行件数において長年トップシェアを維持していることで知られています。その理由のひとつが、毎月提供している金利を業界最低水準に抑えている点にあります。特に金利を重視する利用者にとって、大きな魅力となっているのです。

もうひとつ見逃せないメリットは、全国に150店舗を超える相談窓口を展開していることです。住宅ローン選びをインターネットだけで完結させることに不安を感じる人や、疑問点を直接相談したい人にとって、この店舗網は大きな安心材料になります。来店予約に対応しているため、申し込み前にじっくり相談することも可能です。

住宅ローンの審査に不安がある方や、対面で専門スタッフに相談したいと考えている方にとって、SBIアルヒのフラット35は新規借入・借り換えのいずれでも心強い選択肢となるでしょう。

| SBIアルヒ「フラット35」の詳細 | |

|---|---|

| 金利 | <団信に加入した場合> 借入期間20年以内:年1.910% 借入期間35年以内:年2.260% ※ 借入額の占める割合が90%以内の場合 ※ 団信に加入しない場合はこの金利から0.2%引き下げ |

| 事務手数料 | 借入額の2.20%(税込)。 |

| 融資条件 | ・申込時の年齢が満70歳未満(親子リレー返済の場合は満70歳以上でも可能) ・日本国籍、永住許可を受けている特別永住者 ・年収に占めるすべての借入れの年間合計返済額の割合が年収400万円未満なら30%以下、年収400万円以上なら35%以下 ・借入れの対象となる住宅及びその敷地を共有する場合は、申込み本人が共有持分を持つ |

| 融資金額 | 100万円以上8,000万円以内 ただし住宅建設費または住宅購入価額の100%以内 |

| 融資期間 | ・15年以上、35年以内 (申込本人が60歳以上の場合は10年以上) ・完済時年齢が80歳となるまでの年数 |

| 住宅の条件 | ・住宅金融支援機構の定める技術基準および維持管理基準に適合し、必要な検査に合格する住宅 ・住宅部分の面積が一戸建ての場合:70㎡以上、マンションの場合:30㎡以上 ・住宅建設費(土地の取得費も含められます。)または住宅購入価額(いずれも消費税相当額を含む。)が1億円以下 |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 機構団信 ※ 機構団信に加入しない場合には金利から0.2%引き下げとなります。 |

| ワイド団信 | なし(スーパーフラットでは付帯可能) |

| ■関連記事■ ・借り換えで大人気のフラット35 楽天銀行とSBIアルヒの「金利・事務手数料」を比較 ・アルヒ(ARUHI)の住宅ローン(フラット35)の評判・口コミについて ・フラット35の審査は甘い?通りやすい? ・フラット35からフラット35への借り換えは今がチャンス! | |

第3位 SBI新生銀行の住宅ローン

第3位 SBI新生銀行の住宅ローン

SBI新生銀行の住宅ローンの特徴は何と言っても住宅ローン金利の低さです。

SBI新生銀行は借り換え目的の利用者に人気の高い住宅ローンとなっていますが、SBI新生銀行の住宅ローンは融資の条件が具体的に記載されています。 その中から雇用形態や勤続年数、年収(収入)の条件に注目してみましょう。

SBI新生銀行の融資条件では、正社員や契約社員であれば連続した就業2年以上、かつ前年度税込年収が300万円以上、自営業者であれば業歴2年以上、かつ2年平均300万円以上の所得(経費控除後の金額)を有すると記載があります。 年収や収入の基準はあるもの、正社員や契約社員だけでなく自営業者でも借りられることや、3年以上の就業を条件とする銀行が多い中で連続した就業2年以上であることは他の銀行と比較しても特別厳しい条件ということでなさそうです。

これらの条件を満たし、自己資金を用意するなどしっかり準備をして申込めば審査に通ることはそれほど難しくはないと考えられます。 ただし団信への加入が必須となっていることから健康面で不安のある方は、加入条件を緩和したワイド団信を用意しているソニー銀行やauじぶん銀行、団信への加入が任意のSBIアルヒの「フラット35」の借入れを検討しましょう。

| SBI新生銀行の住宅ローンの詳細 | |

|---|---|

| 金利 | 変動金利:年0.690%(自己資金10%以上) 10年固定金利:年2.480% |

| 事務手数料 | 手数料定率型:借入れ金額の2.20%(税込) |

| 融資条件 | ・新生総合口座パワーフレックスを開設していること、または、申込と同時に新生総合口座パワーフレックスを開設されること。 ・借入申込時の年齢が20歳以上65歳以下で、かつ、完済時年齢が80歳未満であること。 ・団体信用生命保険への加入資格を有すること。 ・連続した就業2年以上、かつ前年度税込年収が300万円以上の正社員または契約社員であること。 ・自営業の方については業歴2年以上、かつ2年平均300万円以上の所得(経費控除後の金額)を有すること。 ・日本国籍または永住許可を有すること。なお、永住許可を有しない場合は、配偶者が日本国籍または永住許可を有し、かつその配偶者が連帯保証人となること。 |

| 融資金額 | 500万円以上3億円以下(10万円単位) |

| 融資期間 | 5年以上35年以内(1年単位) ※ 長期固定金利タイプは21年以上35年以内(1年単位) |

| 住宅の条件 | ・本人または家族が居住される物件 ・延床面積で50平米以上(マンションの場合は専有面積30平米以上)であるもの ・住居専用、もしくは店舗や事務所との併用住宅(住居部分が延床面積の50%以上で、併用部分(店舗・事務所)は、自己使用であるものに限ります。)であるもの |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 団信 希望に応じて安心保障付団信への加入が可能 |

| ワイド団信 | なし |

| ■関連記事■ ・SBI新生銀行の住宅ローンの落とし穴とは?【メリット・デメリット】 ・SBI新生銀行の住宅ローン審査は厳しい?甘い? ・SBI新生銀行の住宅ローン「ステップダウン金利タイプ」ってなに? | |

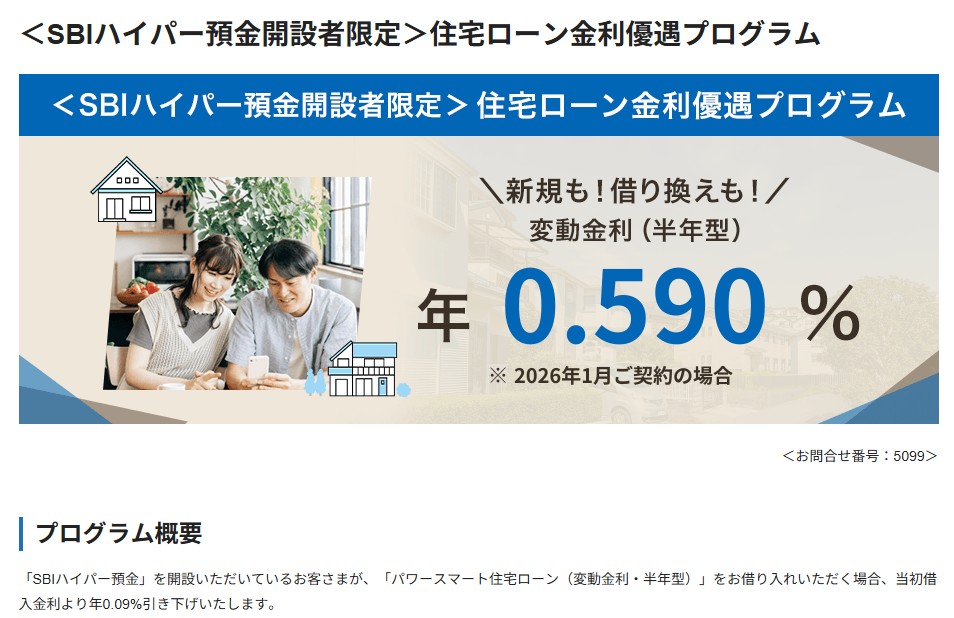

SBI新生銀行が<SBIハイパー預金開設者限定>住宅ローン金利優遇プログラムを開始

「SBIハイパー預金」を開設いただいている方が、「パワースマート住宅ローン(変動金利・半年型)」をお借り入れいただく場合、当初借入金利より年0.09%引き下られます。

第4位 住信SBIネット銀行(WEB申込コース)

住信SBIネット銀行の「住宅ローン(WEB申込コース)」です。この住宅ローンは、インターネットで申込から契約までを完了させることができます。自宅にいながら自分のタイミングで手続きを進めていくことができます。

もちろん、住宅ローンの金利も魅力的で、 変動金利だけでなく、10年固定金利や20年固定金利も魅力的な水準で借り入れ候補に入れておくべき住宅ローンです。

審査結果によっては、金利に年0.1%〜年0.30%も上乗せされて提示される場合があるので注意は必要ですが、変動金利で借入れを考えている人は、有力な申込先候補として検討先に加えておく価値のある住宅ローンと言えそうです。

なお、「住宅ローン(WEB申込コース)」には一般団信に加えて「全疾病保障」が無料で付帯するので、けがや病気にも備えることができます。

無料で付帯する「全疾病保障」は、がん・脳卒中・急性心筋梗塞・高血圧・糖尿病・慢性腎不全・肝硬変・慢性膵炎の8疾病に加えてケガや病気までカバーする保障で、所定の状態が特定の日数を経過すると、住宅ローン残高が0円になります。 「住宅ローン(WEB申込コース)」は、手厚い保障による安心感、業界トップの低金利、さらにネット銀行では貴重な対面相談が可能“いいとこ取り”の住宅ローンと言えるでしょう。

では、「住宅ローン(WEB申込コース)」の詳細を見ていきましょう。

「住宅ローン(WEB申込コース)」は表示金利が低いものの、審査結果によっては表示金利に年0.1~0.30%上乗せとなる場合があります。 審査結果によっては適用金利が上がってしまうデメリットがある反面、審査のことを考えると最も低い金利では審査に通らなかった場合でも金利を上げた場合には審査に通る可能性が高くなることが考えられます。

適用金利に幅がない場合よりも審査に通る確率は高くなるため、比較的に審査に通りやすい住宅ローンと言えそうです。 融資条件には「安定かつ継続した収入がある方」という記載があり、年収による制限がないことは審査に不安がある方にはプラスです。

また、 一般的な住宅ローンでは審査で不利になりがちな自営業者や個人事業主、契約社員などでも借入れできる可能性もあります。 なお、団信への加入が必須であるため、健康状態により加入できない場合には審査は通りません。

| 住信SBIネット銀行(WEB申込コース)の詳細 | |

|---|---|

| 金利 | <変動金利> 年0.698%(通期引下げプラン・新規借り入れ) ※ 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては、表示金利に年0.1~年0.30%上乗せとなる場合があります。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。 |

| 事務手数料 | 借入額の2.20%(税込) |

| 融資条件 | ・仮審査申込時満18歳以上、借入時満65歳以下で、完済時満80歳未満 ・安定かつ継続した収入がある方 ・団信に加入できる方 ・日本国内に住んでいる方 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 融資期間 | 1年以上50年以内 |

| 住宅の条件 | 本人または家族が居住される物件が対象 |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 団信に加えて「全疾病保障」が無料で付帯 |

| ワイド団信 | あり(金利に年0.3%上乗せ) |

| ■関連記事■ ・住信SBIネット銀行の住宅ローンの落とし穴・評判は? ・住信SBIネット銀行の住宅ローンの審査基準とは? | |

第5位 イオン銀行の住宅ローン

イオン銀行の住宅ローンの最大の特徴は、「イオンセレクトクラブ」の特典です。

イオン銀行の住宅ローンを利用すると、イオングループでのお買い物が毎日5%OFFになるなど、普段からイオングループでお買い物をしている方には、非常に魅力的な特典が多数用意されています。 また、ネット銀行でも数少ない「専門家に窓口で相談」ができる体制を整えているのも注目のポイントです。全国のイオンモールには、常駐の住宅ローン専門スタッフが無料の住宅ローン相談が行える窓口があり気軽に相談できるのは心強いですね。

そんなイオン銀行の住宅ローンの商品概要説明書をみると利用できる方の条件として、「安定かつ継続した収入の見込める方」とあり、更に具体的に就業期間や年収・収入の記載があります。 給与所得者の方は6ヶ月以上勤務していること。会社経営者および個人事業主の方は事業開始後3年を経過していること。

※給与所得者および会社経営者の方は前年度年収100万円以上、個人事業主の方は前年度所得が100万円以上であること。 会社経営者および個人事業主の方は事業開始後3年以上という条件は一般的な基準です。 しかし就業形態に関わらず年収や所得が前年度の100万円以上というのは、年収の条件を設けている銀行の中でも最低水準のゆるい基準となっています。

就業形態では、正社員や個人事業主・自営業、会社経営者だけでなく、契約社員や派遣社員でも利用可能ですが、厚生年金、社会保険、雇用保険に加入していることが条件となっています。 イオン銀行の住宅ローンは金利0.3%上乗せで引受条件を緩和したワイド団信を取り扱っているので、健康面で団信に加入できない方でも利用が可能です。」 年収(収入)や雇用形態、ワイド団信を取り扱っていることから、イオン銀行の住宅ローンはかなりゆるい条件になっている印象です。 審査に特に不安がある方はイオンの店舗で対面相談してみることをおすすめします。

| イオン銀行の住宅ローンの詳細 | |

|---|---|

| 金利 | 変動金利:年0.780%(金利プラン) 10年固定金利:年2.800%(当初固定金利プラン) ※2026年2月の金利 |

| 事務手数料 | 借入額の2.20%(税込) |

| 融資条件 | ・借入れ時の年齢が満20歳以上満71歳未満で、最終返済時の年齢が満80歳未満の方 ※疾病保障付住宅ローンまたはガン保障特約付住宅ローンを選ぶ場合は、借入れ時の年齢が満20歳以上満50歳未満で、最終返済時の年齢が満80歳未満の方 ・所定の団体信用生命保険に加入できる方 ・安定かつ継続した収入の見込める方 ※給与所得者の方は6ヶ月以上勤務していること。会社経営者および個人事業主の方は事業開始後3年を経過していること。 ※給与所得者および会社経営者の方は前年度年収100万円以上、個人事業主の方は前年度所得が100万円以上であること。 ・日本国籍を有する方または永住許可を受けている方 |

| 融資金額 | 200万円以上1億円以下(10万円単位) |

| 融資期間 | 1年以上35年以内(1ヶ月単位) |

| 住宅の条件 | 本人が住む住宅に関する以下の資金 ・住宅の新築・購入資金 ・住宅の増改築・改装資金 ・住宅ローンの借換え資金 ・上記にかかる諸費用 |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 団信 |

| ワイド団信 | あり(金利に年0.3%上乗せ) |

第6位 ソニー銀行の住宅ローン

ソニー銀行の住宅ローンは、低い金利と無料の疾病保障による手厚い保障、さらに専任アドバイザーによる安心のサポートで人気です。

正社員のみが利用条件の住宅ローンがある中、ソニー銀行では個人事業主や会社役員(経営者)も申込みが可能となっています。 しかし前年度の年収(自営業のかたは申告所得)が400万円以上と年収による条件があり、この条件をクリアしていない場合には審査に通ることは難しそうです。 住宅ローンの審査で断られやすい、審査に通りにくいと言われる自営業者や個人事業主の方でも、前年度の年収をクリアしていれば住宅ローンを借り入れる候補として考えてもよさそうです。

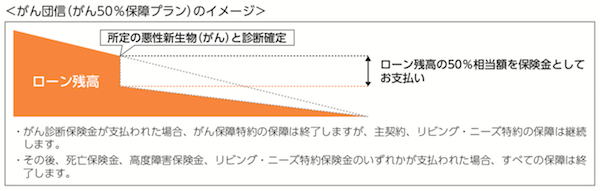

保障面では、ソニー銀行の住宅ローンには団信に加えて「がん団信50」が無料で付帯します。 「がん団信50」とは、がんと診断されると住宅ローン残高の半分が支払われる保障です。  いくら無料の疾病保障とはいえ半分残るのは不安という方には「がん団信100」がおすすめです。 ソニー銀行ではこの「がん団信100」が他の銀行よりも低い+0.1%の上乗せで付帯できることもおすすめポイントの1つです。 このソニー銀行の「がん団信100」は、がんと診断されると住宅ローン残高全額が保障されることに加えて、給付金として100万円も保障されます。 団信は一般的に残高を保障するものの為、利用者の手元にお金がもらえるケースは少なく、当面の治療費まで賄えるなど現金が支給される点でも利用者にとってはメリットが大きい保障です。 また、ネット銀行なので、申し込みから契約までの手続きはすべてインターネット上で行えますが、それでは不安という方のために、専任のローンアドバイザーが相談から契約、手続きのフォローまでサポートしてくれるサービスも用意しているのも心強いですね。 ソニー銀行は、ネット銀行としてはいち早く住宅ローンサービスを提供し、低金利とソニーグループという信頼性で多くの方に利用されている住宅ローンになります。

いくら無料の疾病保障とはいえ半分残るのは不安という方には「がん団信100」がおすすめです。 ソニー銀行ではこの「がん団信100」が他の銀行よりも低い+0.1%の上乗せで付帯できることもおすすめポイントの1つです。 このソニー銀行の「がん団信100」は、がんと診断されると住宅ローン残高全額が保障されることに加えて、給付金として100万円も保障されます。 団信は一般的に残高を保障するものの為、利用者の手元にお金がもらえるケースは少なく、当面の治療費まで賄えるなど現金が支給される点でも利用者にとってはメリットが大きい保障です。 また、ネット銀行なので、申し込みから契約までの手続きはすべてインターネット上で行えますが、それでは不安という方のために、専任のローンアドバイザーが相談から契約、手続きのフォローまでサポートしてくれるサービスも用意しているのも心強いですね。 ソニー銀行は、ネット銀行としてはいち早く住宅ローンサービスを提供し、低金利とソニーグループという信頼性で多くの方に利用されている住宅ローンになります。

| ソニー銀行の住宅ローン詳細 | |

|---|---|

| 金利 | <変動セレクト住宅ローン> ※2023年11月1日からのお借り入れ分について、新規購入での物件の購入価格を超えてお借り入れの場合は、金利が年0.05%上乗せになります |

| 事務手数料 | 借入額の2.20%(税込) |

| 融資条件 | ・ソニー銀行に円普通預金口座持ちの方 ・申し込み時の年齢が満20歳以上、借り入れ時満65歳未満で、完済時満85歳未満(ワイド団信の場合は満81歳未満)の方 ・前年度の年収(自営業のかたは申告所得)が400万円以上の方 ・ソニー銀行指定保険会社の団体信用生命保険に加入できる方 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 融資期間 | 1年以上35年以内(1ヶ月単位) |

| 住宅の条件 | ・戸建またはマンションの購入(中古物件を含む) ・戸建の新築 ・現在借り入れ中の住宅ローンからの借り換え ・借入に伴う諸費用 ※ いずれも契約者本人が住む住宅に関するための使用 |

| 保証料 | 0円 |

| 一部繰上げ 返済手数料 | 0円 |

| 保障 | 団信に加え「がん団信50」が無料で付帯 |

| ワイド団信 | あり(金利に年0.2%上乗せ) |

| ■関連記事■ ・ソニー銀行の住宅ローン 詳細情報 ・ソニー銀行の最新の住宅ローン金利と金利推移を確認 ・ソニー銀行の住宅ローンのメリット・デメリットは?(金利・金利推移・手数料・団信・審査基準) ・ソニー銀行 VS auじぶん銀行の住宅ローンを徹底比較。無料のがん保障の違いは? ・ソニー銀行の金利上乗せなしの疾病保障付団信(がん50%保障特約付き団信)を徹底解説! ・ソニー銀行 住宅ローン 審査は厳しい?審査期間、年収、金利について | |

住宅ローンの審査は厳しい?

住宅ローンの審査は様々な観点で総合評価されますが、審査する側の立場で特に重要視されているポイントに、『安定的な収入があること』と『個人の信用情報に問題がないこと』があげられます。

安定的な収入があること

安定的な収入があること

住宅ローンは30年以上もの長い間、毎月返済し続ける必要があります。銀行の立場で考えると、30年以上もの長い間、しっかり返済してくれる人にお金を貸さないと赤字になってしまうローン商品です。

従って、審査時点の収入だけでなく、安定的な収入がある人なのかが重要視されます。具体的には「公務員」「大手企業の正社員」などのような安定した雇用関係を確保している人ほど審査に通りやすくなります。どんなに高収入でも、オーナー企業の社長や自営業・個人事業主は住宅ローンを借りにくいですし、契約社員・嘱託社員・派遣社員も住宅ローンの審査で厳しい結果になる可能性が高いと考えておく必要があります。また、勤続年数も重要視されます。

銀行がなぜこれらの審査基準を重要視しているかというと「長年蓄積された貸出と滞納などの膨大なデータが、公務員はしっかり返済してくれることや、勤続3年以上の人の完済率が高い」ことを証明していて、銀行はその結果に基づいて審査基準や商品性を定めているためです。

一方で、国が推進している「エコ住宅・高性能住宅を浸透させること」や「幅広い国民が住宅を保有できるようにする」といった戦略を実現するために提供されている「フラット35」は、審査の基準が全くことなる点は念頭に入れておく必要があります。例えば、年収100万円以上でも、派遣社員やアルバイトでも、団信に加入しなくても審査に通ったという実績が多数あります。これは民間銀行の住宅ローンではとても考えられません。

個人の信用情報に問題がないこと

個人の信用情報に問題がないこと

住宅ローンの審査では、先ほど説明した年収の他にも、年齢や健康状態・物件の価値や性能などが審査されますが、必ず金融機関がチェックしているのが個人信用情報です。個人信用情報には、クレジットカードの返済が遅れたり、割賦になったスマホの本体料金の支払いが滞った経験のような過去の借り入れに対する履歴が残っていて、この個人信用情報に好ましくない履歴が残っていると住宅ローンの審査に悪影響を与えます。特に「異動(ブラックリスト)」の履歴が残っていると住宅ローンの審査に通る可能性はほとんどないと言われています。

なお、個人信用情報は厳格に管理されていますが、稀に情報が誤っていることもあるので、どうしても気になる人はご自身の信用情報を照会してみることをお勧めします。1,000円ほど費用がかかりますが、自分の信用情報であれば照会することで教えてもらうことができます。 思

- KSC (全日本銀行情報センター)

銀行、信用金庫、農協など金融機関での事故情報。支払後5年、自己破産は10年情報が残る。 - CIC (株式会社シー・アイ・シー)

クレジットカードの延滞情報。支払後5年、自己破産は7年、情報が残る。 - JICC (株式会社日本信用情報機構)

信販、消費者金融、流通系、銀行系、メーカー系カード会社と金融機関、リース会社、保証会社などの延滞情報。支払後1年、自己破産は5年情報が残る。

銀行ごとに審査基準が違う

続けて、主要ネット銀行の住宅ローンの審査基準を一覧形式でまとめておきましたので確認しておきましょう。

最近は、雇用形態や勤続年数を条件として明示しないケースが増えてきていますが、審査の原理原則は変わっていないません。一般的には、ある程度の規模の会社の正社員で、年収300万円以上、勤続年数3年以上の条件を満たすことが望ましいと言われています。

「フラット35」はパート、アルバイト、個人事業主、派遣社員でも可

国がサポートする「フラット35」は雇用形態を重視せず、幅広い人に融資することを目的としているので、パートやアルバイトや派遣社員などでも審査に通る可能性があります。また自営業者や個人事業主、会社役員や会社社長など、銀行が審査で要注意先として扱うようなケースでも、フラット35であれば審査に通る可能性が十分あります。物件がフラット35の求める要件を満たしていて、返済負担率が問題なければ「フラット35」の審査は通る可能性が非常に高いと言われています。それでは、次に返済負担率について解説しておきます。

「フラット35」の審査は甘い?

「フラット35」は通常の住宅ローンとは違い、国土交通省住宅局と財務省が所管する独立行政法人である住宅金融支援機構と一般の金融機関が提携して提供している住宅ローンです。 通常の住宅ローンでは銀行がお金を貸しますが、「フラット35」は金融機関は申込みを受けるだけで実際にお金を出しているのは住宅金融支援機構です。 そのため申込みを受けているだけの金融機関では、簡単な確認をいくつか行う程度で、難しい審査は行っていません。

「フラット35」は、国が制度化している住宅ローンなので、公平性を担保するために「物件の基準」「いくらまで貸せるか」などが、明確に条件化されています。その「いくらまで貸せるか」を定義しているのが年間返済負担率です。年間返済負担率とは、「収入のうちのローン返済が何%か?」をあらわすもので、その基準は以下のようになっています。

| 年収400万円未満 | 年収400万円以上 |

|---|---|

| 30%以下 | 35%以下 |

税金を使って国民の住生活向上を目的として提供されているフラット35は、公平性を担保しながら一般の住宅ローンに比べて甘い基準で審査されているのは1つの事実です。 転職したばかりの方や自営業、個人事業主、契約社員や派遣社員など、住宅ローン審査に不安がある人はフラット35は選択肢に必ず加えておくべでしょう。なお、「フラット35」の審査が甘い理由を解説したこちらの記事も参考にしてみてください。 >>フラット35の審査は甘い?通りやすい?

「フラット35」での融資を受けるには技術基準がある

一般の住宅ローンよりも審査に通りやすいと考えられる「フラット35」ですが、購入する物件が一定の「技術基準」を通っていないと融資を受ける事ができません。 「技術基準」とは、耐震性・耐久性などが優れている優良住宅であるかどうかの基準で、第三者機関がチェックし基準を満たすことで”適合証明書”が発行されます。 この適合証明書がないと「フラット35」では融資を受けられないため、物件を販売している不動産会社やハウスメーカーに必ず確認しておきましょう。 「フラット35」の詳しい技術基準はこちら それでは、住宅ローン審査に通りやすいと考えられる住宅ローンを紹介していきましょう。

住宅ローン審査に不安がある方は

これまで住宅ローン審査が比較的にゆるいと考えられる住宅ローンを紹介してきましたが、いかがでしたでしょうか。 ここで審査に不安がある方のために、その2つの対処法を簡単に説明しましょう。

「フラット35」に申し込む

「フラット35」を申し込むときには、年収・就業形態の縛りがありません。 一般的な住宅ローンでは、「年収200万円以上」や「正社員・契約社員であること」、「自営業者の方は申し込めません」といった条件を付けられます。これがないだけでも「フラット35」が一般的な住宅ローンより厳しくないことがわかると思います。

複数の借り入れ候補に同時に申し込む

受験でも本命と滑り止めと複数受けることがテクニックとして認知されていますが、住宅ローンも同じです。 金利が低く無料の疾病保障の付いた住宅ローンを本命に、「フラット35」のように審査が比較的ゆるい住宅ローンを滑り止めに、複数の住宅ローンに同時に申し込みを行っておきましょう。 住宅ローンは審査に通ったからといって契約しなくてはならないわけではありません。複数の審査に通ればその中から最善の物を選べば良いだけです。 複数の申し込みを行っておく理由としてはもう1つあります。 住宅ローン審査は通常で1ヶ月程度の時間がかるため、1つの銀行に落ちてしまってから違う銀行に申し込んでも結果が出るのは最初の申込時から2ヶ月後となってしまいます。物件の引き渡しまで時間があればいいですが、引渡し時に融資の実行が間に合わない場合には、最悪の場合には違約金を取られた上に、新しい住宅に住めないといったことになりかねません。 そのため落ちることを想定して複数の候補に申し込んでおくことが賢い借り方になります。 住宅ローンの審査に通るか落ちるかは申し込んでみるまではわかりません。 審査が不安な方はこの2つを実践しましょう。 ランキングでもわかる通りやはり「フラット35」が比較的に審査が甘い傾向がありそうですが、「フラット35」以外でランクインしたソニー銀行やauじぶん銀行の住宅ローンは、最初から申込みを諦めてしまうのはもったいないくらいの優良住宅ローンです。 申込みもWEBで簡単に完結できるため、本命の借入れ候補に入れてみてはいかがでしょうか。

コロナ禍での住宅ローンの注意点

コロナ禍での住宅ローンの注意点ですが、それは審査に通常よりも時間が必要になるケースが散発していることです。 2020年の緊急事態宣言以降、テレワークが推奨され、銀行では住宅ローンの審査に時間が必要になるとのアナウンスが各銀行から出されました。

融資の実行に間に合わないという最悪の事態にならないように住宅ローンの利用を予定してる方は早め早めに申し込みを行っておきましょう。

また万が一審査に落ちたときのことを考え、複数の借り入れ候補に同時に申し込みをして万全の体制をとっておきましょう。 この記事が住宅ローン選びの参考になれば幸いです。 ※ 紹介している金利や商品の正確性には万全を期していますが、商品についての詳細はそれぞれの公式サイトで必ずご確認お願いします。またランキングについては当サイト独自のもので、住宅ローン審査の通り安さを保障するものではありません。

・住宅ローン審査に通りやすい銀行ランキング

・フラット35の審査は甘い?通りやすい?

・楽天銀行の住宅ローン審査はゆるい、甘い、厳しい?

・ARUHIの住宅ローン審査は通りやすい?審査基準とは/落ちた、落ちる場合の対策は?

・住信SBIネット銀行 住宅ローンの審査基準とは?厳しい?期間、落ちた理由、年収は?

・ソニー銀行 住宅ローン 審査は厳しい?審査期間、年収、金利について

・理由と対策を参考にしよう!住宅ローンの審査に通らなかった理由は?

・個人事業主・自営業者の住宅ローン審査はどのくらいの年収なら安心?

・パート・アルバイトでも楽天銀行の住宅ローンを借りれる?/限度額、住宅ローン控除について

・派遣社員の住宅ローン審査とは?フラット35やゆうちょの住宅ローンも解説

・外国人の住宅ローン審査条件とは?永住権なしでも借りれる?

・年収200万円台の住宅ローン審査対策/借り入れ上限・可能額、頭金なしは可能?

・年収300万円台の住宅ローン審査対策/借り入れ上限・可能額、頭金なしは可能?

・年収400万円台の住宅ローン審査対策/平均いくら借りている?住宅ローン控除とは?

・年収500万円台の住宅ローン審査対策/月々の返済額、平均・適正の借入額は?いくらまで借りれる?

・年収600万円台の住宅ローン審査対策/月々の返済額、平均・適正の借入額は?いくらまで借りれる?

・3000万円を住宅ローンで借りるには? 必要な年収や利息、返済額を計算