住宅ローンの審査では、職業(働き方)で審査の通りやすさが違います。

住宅ローンがカードローンなどの短期間&少額を貸し出すローンと異なり、数千万円・数億という金額を30年以上かけて返済してもらう必要があるので、住宅ローンを貸し出す金融機関としては、継続的な収入が期待できる人なのかを重視して審査を行うためです。

例えば、 個人事業主の収入は大手企業に勤めるサラリーマンや公務員と比べると浮き沈みが激しく、金融機関もどうしても慎重な審査結果になっていまいます。

ただし、個人事業主・自営業者だからといって、住宅ローンを利用しマイホームを購入することをあきらめる必要はありません。実際、多くの個人事業主・自営業者の方々が住宅ローンを組んでマイホームを購入しています。

目次

個人事業主・自営業の住宅ローン審査は通りにくい・厳しいは本当か?

住宅ローン審査で、重要な要素に「安定・継続した収入のある人かとうか」という判断があります。

給与所得者(サラリーマン)は、基本的に会社から給与を支給され、その額は大きく変動することはあまり無いでしょうし、もし会社が倒産しても、雇用保険もあります。普通に仕事をしている方であれば条件の良し悪しを別にすれば転職も難しいことではないでしょう。 こうした点で給与所得者(サラリーマン)は、収入が無くなるリスクが少なく、「安定・継続した収入がある」と考えられやすいといえます。

一方で、個人事業主・自営業者の方は、事業がうまく行けば得られた利益はご自身のものとなりますが、反対にうまくいかない場合には収入が0円、悪ければマイナスになってしまいかねないと考えられてしまいます。 また、サラリーマンのように雇用保険や失業保険もないため、個人事業主・自営業をなされているご本人が病気やケガで働けなくなった時には何の保障もありません。

住宅ローンは長期に渡り、返済が毎月続くものなので、月ごとに収入の変動が大きい個人事業主や自営業者は、不安定な職業とみられ、住宅ローン審査も給与所得者(サラリーマン)よりも厳しくなる傾向があります。

個人事業主・自営業者の住宅ローン審査基準とは?

金融機関で個人事業主・自営業者向けの特別な住宅ローン審査基準を設けているわけではありません。 ここでメガバンクとネット専業銀行の住宅ローン基準を確認してみましょう。

年収についてはサラリーマンであれば税込み年収を指しますが、個人事業主の場合は確定申告上の”所得金額”が年収にあたります。 また個人事業主・自営業者には過去3年分の確定申告書の提出を義務付けている金融機関が多いことも分かりますね。

個人事業主・自営業の起業後3年未満で利用できる住宅ローンは?

前述の一覧から、個人事業主・自営業の起業後3年未満で利用できる住宅ローンを抜粋してみました。メガバンクは3年以上を条件としており、利用できないようです。

「フラット35」は公的な住宅ローンという位置づけがあるため審査基準もかなり寛容になっていることが分かりますね。

| 金融機関名 | 起業後の年数 |

| SBIアルヒ「フラット35」 | 2年 |

| SBI新生銀行 | 2年以上 |

個人事業主・自営業者の年収ごとの住宅ローン借入限度額は?

次に個人事業主・自営業者の年収ごとの住宅ローン借入限度額をご紹介したいと思います。 算出にあたってはSBIアルヒの住宅ローンシミュレーションを活用しました。 同シミュレーションツールでは1万円刻みの年収より借り入れ限度額の算出が可能ですので活用してみてください。

| 年収 | 借り入れ限度額 |

| 100万円 | 842万円 |

| 200万円 | 1,685万円 |

| 300万円 | 2,527万円 |

| 400万円 | 3,931万円 |

| 500万円 | 4,914万円 |

| 600万円 | 5,897万円 |

| 700万円 | 6,880万円 |

| 800万円 | 7,863万円 |

| 900万円 | 8,000万円 |

| 1000万円 | 8,000万円 |

※借入期間35年の元利均等返済、機構団信ありの条件でシミュレートしています。

フラット35の借り入れ限度額は8,000万円となっており、年収が820万円を超えるとこの借入限度額に達することとなります。

個人事業主・自営業者の住宅ローン審査、必要書類は?

個人事業主・自営業者の住宅ローン審査時にはサラリーマンより多くの書類を提出を求められます。 必要な書類をご紹介していきたいと思います。

| 必要書類 | 備考 |

| 身分証明書 | 運転免許証、パスポートなど |

| 印鑑証明 | 原本 |

| 住民票 | 原本 |

| 確定申告書および明細 | 3年分(フラット35は2年分) |

| 納税証明書 | 原本2年分(フラット35は2年分) |

個人事業主・自営業者の住宅ローン審査はどこが違うのか

個人事業主・自営業者の住宅ローン審査は、どの部分が厳しくなっているのでしょうか。

返済負担率が低めに設定されている

返済負担率とは、「年収に占める住宅ローン返済額の割合」のことです。 個人事業主・自営業者は、「事業の利益」が収入にあたるので、まず事業が黒字であることが大前提です。給与所得者(サラリーマン)であれば、35%~40%が目安となりますが、個人事業主・自営業者の場合は、30%程度に設定されることが多いようです。

事業歴が3年以上

事業の安定性を判断するために、審査の必要書類として3期分の確定申告書の提出を求められ、「事業歴3年以上」を融資条件にしている金融機関が多いようです。 重視されるのはあくまで直近の決算書ですが、3期とも黒字であることが重要で、この中に1期でも赤字があると、間違いなく都市銀行では住宅ローン審査に落ちてしまいます。 住宅ローンを使って住宅購入を考えている方は、赤字決算を出さないように注意が必要です。

頭金が物件価格の2割ほど必要

最近では、頭金0円や諸費用込での借入れが可能になっていますが、個人事業主・自営業者の場合には、頭金を多めに用意することで審査を通りやすくすることが可能です。 最低でも、物件価格の1割、審査に万全を期して臨むなら2割程度の頭金を用意しておくことで審査に安心して望めるでしょう。

個人事業主・自営業者が審査に落ちる理由

個人事業主・自営業者の方が審査に落ちてしまう要因として考えられるのは以下のような場合です。

過去3年の中で赤字の年があった

金融機関が個人事業主・自営業者の住宅ローン審査を行う際には、メガバンクでは過去3年分、このページで紹介しているネット銀行では2期分の確定申告書を必要書類として審査時にその内容を確認しています。 継続的な収入を得る個人事業主としての力を審査しているとも言えますので、赤字の年があることは住宅ローン審査にマイナスとなります。 提出する確定申告書の期間を見ても比較的に個人事業主や自営業者の方が住宅ローンを借り入れようとした場合、メガバンクよりもネットバンクのほうが審査がゆるい事がわかりますね。

節税のため所得(年収)を低く抑えている

個人事業主・自営業者の多くの方が、課税額を少なくするために経費を増やし年収を抑えているケースがあると思います。 経費を増やすことで節税になりますが、過度に年収(所得)を抑えていると、住宅ローン審査では不利になります。 また、個人事業主・自営業者の場合には3期分の決算が審査に影響するので、計画的に準備する必要があります。

個人名義の借り入れがある

住宅ローン以外に借入れがある場合には、事業資金の借入れといえども、個人名義であれば「個人の借金」として計算され、返済負担率に影響を与えます。返済負担率が上がれば、借入金額が減るばかりでなく、審査に落ちてしまうことも考えられます。

![]() 個人事業主・自営業者の住宅ローン審査は、入念な計画と準備が必要である

個人事業主・自営業者の住宅ローン審査は、入念な計画と準備が必要である

個人事業主・自営業者におすすめの住宅ローンは?

個人事業主・自営業者の方には、どうしても審査が甘くなってしまうフラット35をおすすめします。 フラット35は、独立行政法人の住宅金融支援機構が提供している全期間固定金利タイプの住宅ローンです。住宅金融支援機構が単独で提供しているわけではなく、民間銀行やモーゲージバンクが提携して販売しています。 銀行は、自身の資金を住宅ローンとして貸し付けているため、貸し倒れにならないように細心の注意を払います。 しかし、モーゲージバンクは、融資の案件を取り扱うことで「事務手数料」という利ざやを稼ぐビジネスモデルのため、とにかく多くの方に借りてもらおうとするのです。 また、通常の金融機関の住宅ローンであれば、融資した金融機関が貸し倒れなどの損失が発生するリスクを負いますが、証券化を利用した買取型のフラット35の場合は、リスクを住宅金融支援機構と投資家が負うことになり、販売しているモーゲージバンクや金融機関はどうしても審査が甘くなってしまう仕組みになっているのです。 さらに「フラット35」は融資の条件が明確になっていることも利用者にとってはありがたいですね。それが以下の返済負担率です。

| 年収400万円未満 | 年収400万円以上 |

|---|---|

| 30%以下 | 35%以下 |

この返済率を超えないように借入額を調整すれば審査を通りやすくなるでしょう。

おすすめ! SBIアルヒの「フラット35」

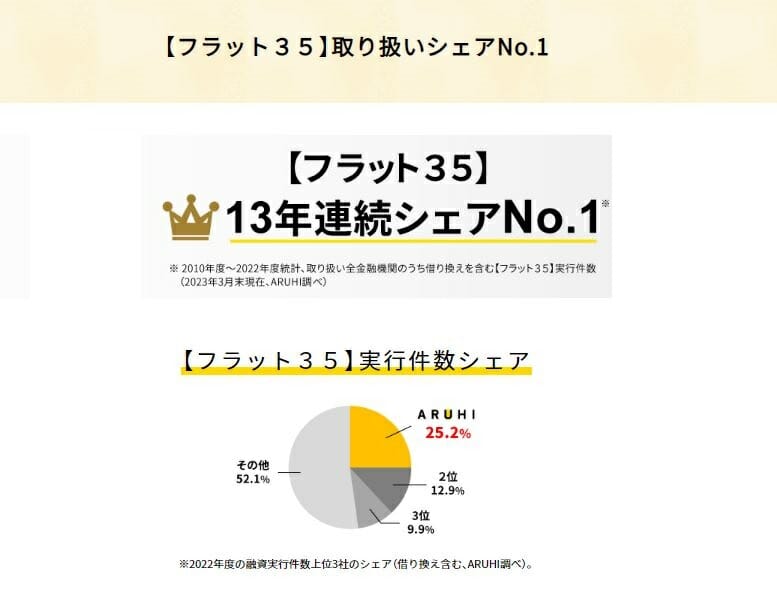

「フラット35」は住宅金融支援機構が金融機関と提携して提供している住宅ローンで、提供している金融期間は300を超えます。

そのなかでもSBIアルヒが、14年連続で取り扱いシェアNo.1を獲得している人気の秘密はなんでしょうか。

・金利は「フラット35」の最低水準

・WEBで申込み・契約を行うと事務手数料も「フラット35」最低水準

・全国に150以上の店舗を展開し、専門家に直接相談が可能

・自己資金に余裕があればより金利が低い「スーパーフラット」もあり

・自営業、個人事業主の方でも借入れ可能

・審査も早くつなぎ融資にも対応

通常は借入額の2.20%(税込)も必要な事務手数料が、WEBから申込み・契約を行うと借入額の1.10%(税込)と半分で済ますことができます。※ さらに専門家に対面で相談が可能なこともSBIアルヒの特徴の1つです。 全国に150店舗を展開し相談しやすい体制を整えていることもユーザーの満足度が高い要因でしょう。 SBIアルヒの「フラット35」、「スーパーフラット」が気になった方は気軽に公式サイトで借入れシミュレーションを行ってみましょう。

※スーパーフラットの新規借り入れを除く

・住宅ローン審査に通りやすい銀行ランキング

・フラット35の審査は甘い?通りやすい?

・楽天銀行の住宅ローン審査はゆるい、甘い、厳しい?

・ARUHIの住宅ローン審査は通りやすい?審査基準とは/落ちた、落ちる場合の対策は?

・住信SBIネット銀行 住宅ローンの審査基準とは?厳しい?期間、落ちた理由、年収は?

・ソニー銀行 住宅ローン 審査は厳しい?審査期間、年収、金利について

・理由と対策を参考にしよう!住宅ローンの審査に通らなかった理由は?

・個人事業主・自営業者の住宅ローン審査はどのくらいの年収なら安心?

・パート・アルバイトでも楽天銀行の住宅ローンを借りれる?/限度額、住宅ローン控除について

・派遣社員の住宅ローン審査とは?フラット35やゆうちょの住宅ローンも解説

・外国人の住宅ローン審査条件とは?永住権なしでも借りれる?

・年収200万円台の住宅ローン審査対策/借り入れ上限・可能額、頭金なしは可能?

・年収300万円台の住宅ローン審査対策/借り入れ上限・可能額、頭金なしは可能?

・年収400万円台の住宅ローン審査対策/平均いくら借りている?住宅ローン控除とは?

・年収500万円台の住宅ローン審査対策/月々の返済額、平均・適正の借入額は?いくらまで借りれる?

・年収600万円台の住宅ローン審査対策/月々の返済額、平均・適正の借入額は?いくらまで借りれる?

・3000万円を住宅ローンで借りるには? 必要な年収や利息、返済額を計算

- 投稿タグ

- 住宅ローン審査