マイナス金利政策などの低金利政策の影響で、日本の住宅ローンの金利は低金利が続いています。低金利が何年も続いた結果、今、住宅ローンで最も人気の金利タイプとなっているのが変動金利です。2022年になって固定金利タイプの金利が上昇傾向にありますが、変動金利タイプは上昇する気配が無く金利引き下げ競争がさらに進んでいる印象すらあります。

変動金利タイプの住宅ローンは、将来、借入金利が上昇するリスクがある金利タイプなので、今後、変動金利タイプの金利の上昇の可能性について気にしている人も多いと思います。

この記事では、今後変動金利タイプの住宅ローンの金利が上昇する可能性があるのかについて解説しています。なお、何十年も先の金利を予想するのは無理なので、ここでは5年後の金利水準を予想していくようにします。

目次

住宅ローンの変動金について

変動金利は銀行が業績のよい企業に貸し出す際の最優遇金利で貸し出し期間が1年未満の短期貸し出し金利である短期プライムレートに連動する住宅ローン金利で、半年ごとに金利の見直しが行われます。最近の変動金利タイプは、各銀行の判断としか言いようがない値動きですが、原則は、短期プライムレートのような短期貸し出し金利に連動して動くことになります。

最も利用者の多い金利タイプは変動金利

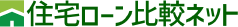

日銀による大規模な金融緩和・低金利政策で低金利が半永久的に続いた場合、低い金利のメリット最大限に受けられるのは変動金利タイプの住宅ローンです。

実際、住宅金融支援機構が行っている調査では住宅ローンを組む方のうち6割・7割以上の人変動金利を選んでいます。

変動金利はどう推移してきた?

今後の変動金利の動向を予想する前に過去の変動金利の推移を確認しておきましょう。

まず、住宅金融支援機構がまとめている約40年間の変動金利の推移表を確認したいと思います。

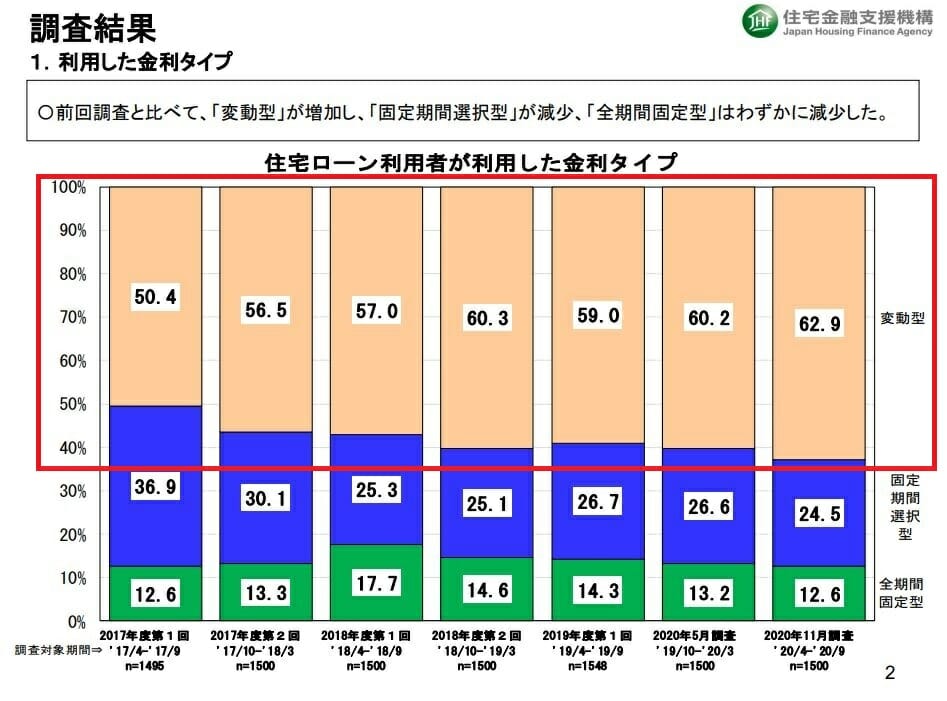

バブル経済時代には変動金利の基準金利が一時8%にも達しており現代では考えられないような高い金利になっていることが分かります。2009年以降は年2.475%から動きがないように見えますが、各銀行が基準金利からの割引幅を拡大し、実際に住宅ローン契約者が契約する変動金利は低下を続けているのが実態です。事例として三菱UFJ銀行の過去約10年の変動金利の推移も掲載しておきます。

三菱UFJ銀行の変動金利の推移

2010年に年1.475%だった変動金利は2020年には年0.475%まで低下し、約1/3の水準となっています。基準金利はこの期間変わっていませんが、金利優遇幅を順次拡大することで金利を引下げています。

ネット銀行では当たり前になっている変動金利の0.4%台にまで国内最大銀行である三菱UFJ銀行が揃えてきているのは住宅ローン史上、記録的なことと言って良いのかもしれません。

日本経済を取り巻く環境について

①マイナス金利政策

2016年に日本で導入されたのが「マイナス金利政策」です。それまでデンマークやスイスと数える程度の国でしか導入されていなかった非伝統的な金融政策です。

一般的な状況ではお金を借りると金利を支払う必要がありますが、マイナス金利政策はお金を貸している方が金利を払う必要がある金融政策で、国内の銀行が日銀に預金をする際に、決められた金額を超過した部分にマイナス0.1%のマイナス金利を貸され、日銀に金利を払う必要があります。日銀としては銀行で滞留する資金を経済活動に活用させることを目的とし、物価上昇率2%の実現を目指しましたが、実現には至っていません。

マイナス金利政策の導入により長期金利がマイナス圏に突入するとともに、超長期金利も急激に低下し、フラット35などの長期固定型住宅ローンの金利が大幅に低下しました。2016年は住宅ローン借り換えブームが起きたことが記憶にあたらしいですね。

②新型コロナウイルスのパンデミックに伴う量的金融緩和

マイナス金利政策を含め、空前の大規模な金融緩和が実施されている中で、2020年には入り世界的なパンデミックとなった新型コロナウイルスにより経済的な混乱を受けて世界中の中央銀行が金融緩和に動きました。日銀でも、

- 国債買い入れ枠の上限撤廃

- 社債・CP(コマーシャルペーパー)の買い入れ枠を4倍に拡大

- ETFの買い入れ枠を2倍に拡大(年間12兆円)

という金融緩和を行い、コロナショックを乗り切りました。

マイナス金利政策の出口も見えない中で、コロナショックに対応するための金融緩和が実施されている形になり、金融政策の出口はより遠のいた状況です。

③日本の構造的な人口減少

2048年には日本の人口は1億人にまで縮小する見込みで、これに比例して経済活動も急激に縮小していくことが想定されます。経済活動の縮小には低金利政策で対応していくことが想定され、人口減少という構造的な課題が金融政策にも影響していくと思われます。

5年後の長期金利・短期プライムレートはどうなる?

日銀による金融緩和が長期化していること、人口減少という構造的な問題を考えれば5年後の金利水準が急激に上昇していることは考えにくいと思われます。

リーマンショックなど各種金融危機の際に常に大胆な金融緩和でいち早く経済を回復させてきた米国でさえ、2023年末まではゼロ金利政策を解除しないと明確にメッセージを出しています。(米国は移民の流入などで人口は増え続けています)

日本の長期金利は低下の一途をたどっていますが、10年ちょっと前まで長期金利は2%をウロウロしていました。ゼロ金利政策を導入して5年が経過しても結果的にデフレから脱却することができていない状況です。今後も金融緩和がしばらく続くと考えるのが妥当だと思われます。

5年後の変動金利の水準は?

【結論】5年後も今と同水準である可能性が高い

住宅ローン比較ネットの編集部では5年後の変動金利も現状と大きく変わらないと予想します。

一方で変動金利はネット銀行を中心に引き下げ競争が熾烈になっておりすでに年0.40%台が常識になっています。この金利に団体信用生命保険のコストが年0.20%程度含まれていると考えると、今後の引き下げ幅も限られる思われます。

メガバンクでも変動金利の引き下げが急激に進んでおり、地銀、第2地銀、信用金庫などの規模が小さな金融機関との商品スペック格差はさらに広がっていくいと思われます。

5年後の変動金利の水準を予想

5年後の変動金利の水準もいまとほぼ変わらないと予想します。

ネット銀行⇒年0.3%台~年0.4%台

都市銀行⇒年0.4%台

地銀⇒年0.5%から年1.00%