2018年9月の住宅ローン金利は変動金利は金利据置き、10年固定金利や「フラット35」などの長期の固定金利が金利を引き上げています。

この長期の固定金利の引き上げの要因は、日銀がコントロールしている長期金利の上限を0.2%まで容認した結果、上昇を見越した銀行が先行して金利を引き上げているためです。

最も気になるのは『この先も住宅ローン金利が上がり続けるのか?』だと思いますが、結論から言うとその可能性はないと言えそうです。その理由は後述するとして、まずは9月の変動金利がどうなっているのかを確認しておきましょう。

9月は住信SBIネット銀行の変動金利に注目です。借り換えでの利用の場合0.428%とこれまでにない超低金利を維持している一方で、新規借入れで諸費用を含まない場合の金利も0.457%とこれまでにない超低金利となっています。

変動金利で住宅ローンの借入れを予定していた方には絶好のタイミングとなっていますが、しかし変動金利で気になるのが「金利上昇リスク」ですね。さらにこれから、新規に借り入れる人、借り換えをしたい人を中心に2018年の住宅ローン金利がどうなるのか気になるところでしょう。そこで今年の住宅ローンが超低金利になっている要因と、2018年の住宅ローン金利がどうなるのかを予想してみましょう。

住宅ローン金利の基準となるのは?

住宅ローン金利は何を基準に決められるのでしょうか。

長期の固定金利 → 国債金利(新発10年国債利回り)

変動金利・短期固定金利 → 短期プライムレート

固定金利・変動金利はそれぞれに連動して決定されると言われています。

固定金利を決定する国債金利(新発10年国債利回り)とは

新発10年物国債とは、新規発行される償還年限が10年の国債のことで、日本では毎月入札によって発行されています。信用度が高く売買も活発なため、その 流通利回りが長期金利の代表的指標となっていて、新発10年物国債流通利回りが過去最低を更新した影響は長期金利にも現れる事になります。そして、この長期金利は住宅ローンの金利に連動する重要な指標です。

銀行は、この国債金利に1.0%前後の銀行の利ざやを載せた金利を住宅ローンの固定金利として提供しています。そのため国債金利が上昇すれば固定金利も上昇します。

変動金利・短期固定金利を決定する短期プライムレートとは

銀行が最優良の企業に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利を「短期プライムレート」といいます。一般に短期プライムレートは、全国的にはメガバンクのレートが一つの基準となり、個人向けの変動金利型の住宅ローンや教育ローンなどの貸出金利は、短期プライムレートを基準として半年ごとに利率の見直しが行われます。この短期プライムレートは、政策金利に連動しています。

銀行は、この短期プライムレートに1.0%前後の銀行の利ざやを載せた金利を住宅ローン金利の変動金利・短期固定金利として提供しています。そのため短期プライムレートが上昇すれば変動金利・短期固定金利も上昇します。

2017年の住宅ローン金利を振り返る

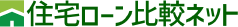

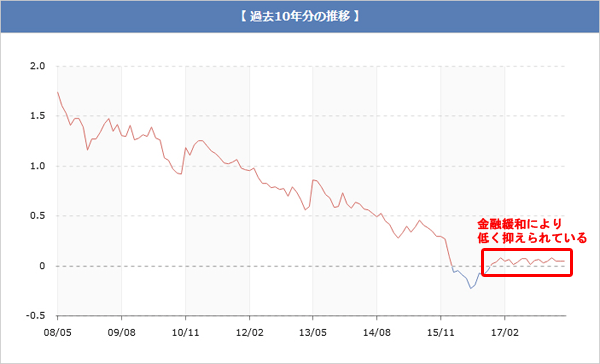

そこで住宅ローン金利の重要な指標であり、日銀が0%程度でコントロールしている長期金利の1年間の推移を確認しておきましょう。

日本相互証券株式会社HPより引用

北朝鮮によるミサイル発射や核実験の実行が行われるたびに長期金利が低下していますが、基本的にはプラス0.05%程度で推移しているのは、日銀による金融緩和策である「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」により0%程度に維持されているからですね。

2018年の住宅ローン金利を予想するには、この日銀による緩和策がどうなるのかが重要なキーとなりそうです。

2018年の住宅ローン金利はどうなる?

前置きが長くなりましたが、2017年の住宅ローンが超低金利になっている理由が金融緩和によるものであるとわかったともいます。それが2018年も続くのかは金融緩和がどうなるのかにかかっています。ここで金融緩和の目標をおさらいしておきましょう。

金融緩和の目的は?

今年の住宅ローン金利が史上最低水準となったのは金融緩和政策のおかげですが、この金融緩和政策はどんなことを目的として行われているのでしょうか。

それは、デフレを脱却するためです。

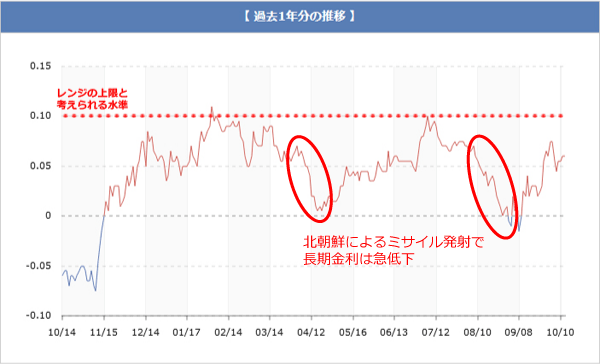

さらに日銀はそのデフレ脱却のための目標を定めていますが、それが「消費者物価指数(CPI)2%」です。

つまり「消費者物価指数(CPI)2%」が達成されるまでは現在の金融緩和策が続くということですね。

ではその目標とされている消費者物価指数(CPI)を確認してみましょう。

総務省が発表した2017年10月の消費者物価指数(CPI)は、

- 総合 → プラス0.7%

- 生鮮食品を除く総合 → プラス0.7%

- 食料及びエネルギーを除く総合 → プラス0.2%

直近の8ヶ月連続でプラスとなっていますが、目標の2%にはほど遠い数字ですね。

この目標が達成されるまでは長期金利を0%程度に維持する「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」が行われることになるので、仮に長期金利が上昇すれば日銀によるコントロールでプラス0.1%以上には上昇しませんし、住宅ローン金利も大きく上昇することはないということになります。

つまり2018年も変動金利・長期の固定金利ともに住宅ローンの超低金利は継続するということになります。

住宅ローンの利用を検討している方には絶好のタイミングで、マイホームを手に入れる大きなチャンスが継続することになりますね。ご自身に合った最適な住宅ローンを見つけましょう。

衆院選で与党圧勝 住宅ローン金利への影響は?(2017年10月23日追記)

22日に投票が行われた衆議院議員選挙は、自民党と公明党の連立与党が3分の2を超える議席を獲得するという結果となりました。

衆議院で3分の2となる310議席を超えたことは、憲法改正の発議だけでなく、国会運営でも決定的な要因です。参議院で否決された法案を衆院で再可決できる数字で、余裕をもって与党が議会を運営で切る状態となっています。

この選挙結果を受けて安倍首相はアベノミクスの信任を得たということになり、いままで推し進めている金融政策を継続していくことになるでしょう。

これまでデフレ脱却を目標として行なわれてきた金融緩和も当然継続となり、住宅ローンの超低金利が継続する事になります。衆議院の任期は4年間ですので、最長で2012年までは安倍首相、アベノミクス、金融緩和が継続、それに伴い住宅ローンの超低金利も2012年までは継続することが予想できます。

デフレ脱却の目標としている「消費者物価指数(CPI)2%を安定して達成」の状態がやって来れば、金融緩和を終了しアメリカのように出口戦略に向かうことになりますが、今のところ「消費者物価指数(CPI)」は8ヶ月連続で上昇してはいるものの「2%」には程遠い状態です。

つまり今回の結果で、細かい金利の上下はありつつも住宅ローンの超低金利が継続する期間が2021年まで伸びたと考えていいでしょう。

金利の行方もそうですが、これから住宅の購入を予定している方が気になるのがこれまで2回増税を延期している消費税の増税ですね。予定では2019年10月に8%から10%への増税が予定されています。

消費税は購入物件の建物部分にしか掛かりませんが、2%とは言え3,000万円の建物だと60万円も余計に支払うことになるため、買うなら増税前が良いのは言うまでも無いですね。今回の増税が予定どおり行なわれるのか、3回目の延期となるのかはまだわかりませんが、今から貯蓄など準備を始めておき余裕を持って行動しましょう。

次の日銀総裁は誰だ!?金融緩和の行方は?(2017年11月2日追記)

現在の日銀総裁である黒田東彦総裁は2018年4月で任期の満了となります。黒田総裁といえばマイナス金利などの強力な金融緩和作を実行するなど、これまで政府と連携し着実に金融緩和を実行していいる総裁です。その黒田総裁が退任した後の総裁が誰になるのかに注目が集まっています。

政府与党は、先の選挙で大勝し安倍晋三首相の経済政策「アベノミクス」の継続が決定したことで、2018年4月に任期が切れる黒田東彦日銀総裁の後任人事に「デフレ脱却に理解ある人」と言う要件でこの先5年間の金融政策を進める日銀総裁を決める事になります。

市場では、黒田総裁が日銀史上初の連続での総裁再任になるとの見方が強まっていますが、その理由は、安倍首相が次期総裁について「全くの白紙」としながらも、黒田総裁について「手腕を信頼している。政治の最も大切な責任である雇用において、日銀は大きな成果をあげてきたと思う。」と評価していることが要因のようです。

次期総裁がこれまで継続してきた金融緩和をどうするのか、住宅ローン金利にも影響する重要な人事ということになりますね。

次期日銀総裁候補には、現黒田総裁や現副総裁の中曽氏が上がっていますが、基本的には政府の方針に沿った政策を実行できる人物が選ばれることになると思います。今回の選挙で任期を最大で4年確保した安倍首相がデフレ脱却のために推し進める金融緩和が継続となれば、住宅ローン金利がこのまま超低金利を維持する期間が伸びることになります。

北朝鮮リスクで住宅ローン金利はどうなる?(2017年11月22日追記)

2018年の住宅ローン金利を考える上で、外すことの出来ない要因が「北朝鮮リスク」です。

2017年の住宅ローン金利の指標となる長期金利の推移を見ても北朝鮮が弾道ミサイルを発射することで地政学リスクが高まり、そのたびに低下していることがわかります。

アメリカのトランプ大統領は20日、核・ミサイル開発などをめぐって国際的な批判が高まる北朝鮮をテロ支援国家に再び指定すると発表しています。アメリカ政府は1988年に北朝鮮をテロ支援国家に指定しましたが、2008年に当時のブッシュ政権が解除していました。アメリカが北朝鮮をテロ支援国家と位置づけるのは9年ぶりとなります。

アメリカのテロ支援国家への指定で何が変わるのでしょうか。

現在国連の全会一致で北朝鮮による様々な制裁措置が取られていますが、アメリカがテロ支援国家に指定したことで、以下の経済制裁を独自に行うことになります。

- 指定国への武器関連の輸出・販売禁止

- 指定国の軍事力・テロ支援能力を著しく増強する可能性のあるもの・サービスの輸出について30日前の議会への通知義務

- 指定国への経済援助の禁止

- 指定国への金融などの規制

このテロ支援国家への指定に続き、アメリカは北朝鮮との取引に関わってきたことなどを理由に中国人1人と中国の貿易会社4社を含む13団体、北朝鮮籍の船舶20隻を新たに独自の制裁対象に加えたと発表、さらに今後も断続的に制裁を強化する方針を示し、より一層北朝鮮への締め付けを強めています。

北朝鮮が強く反発するのは必至でしょう。新たな弾道ミサイルの発射などの軍事行動に出る可能性がありそうです。

今のところこの「北朝鮮リスク」は、長期金利の低下など表面化はしていませんが、何らかの解決をみるまでは潜在的な低下要因としてあり続けるため、2018年も北朝鮮とアメリカの行動は注視する必要があるでしょう。

金融緩和は継続=住宅ローン金利も低金利を継続(2018年1月24日追記)

2018年1月に入り日銀が超長期債の買い入れ量を減らしたことで、「金融緩和を縮小するのでは?」との憶測が市場に広がりました。

これをうけて長期金利は上昇、さらに為替でも昨年9月の水準まで円高が進行するなど影響が出ています。特に住宅ローンでも人気の高い10年固定金利の指標になる長期金利の行方は金融緩和に左右されるため、これから住宅ローンを利用する方や今現在利用している方には気になる問題といえますね。

これまで行なわれてきた金融緩和が縮小されると、当然ですが住宅ローン金利の上昇につながることになります。

しかし1月22日・23日に行われた金融政策決定会合では、現在行なわれている長期金利を0%程度に維持する「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」の維持を決定していますし、会合後の黒田総裁の記者会見では「いわゆる(金融緩和の)出口のタイミングやその際の対応を検討する局面には至っていない」と強調しました。

これにより今後もデフレ脱却の目標である「消費者物価指数(CPI)2%」に向けて金融緩和が継続されることが確認されています。

長期金利もこのニュースを受けて低下しています。

しかし世界的にみると、アメリカでは金融緩和を終了し出口戦略として段階的な政策金利の引上げを行っていますし、欧州連合(EU)でも2018年からの金融緩和の縮小が決定している状況で、日本の金利の上昇圧力は強まっているということは間違いありません。さらにメガバンクでのリストラや口座維持手数料の検討するなど、長引く低金利で収益が悪化している銀行の反発も今後より強まることになりそうです。

こういった状況で日銀が今後も金融緩和により金利を維持し続けられるのかに注意していく必要がありそうです。

次期日銀総裁に黒田現総裁が再任(2018年2月10日追記)

政府は4月8日に任期満了となる日銀の黒田総裁を続投させる意向です。

政府は人事案を月内にも国会に提示し、衆議院・参議院両方の同意で人事は正式に承認される事になります。日銀総裁を2期連続で務めるのは1961年に再任した山際正道氏以来、57年ぶりの事になります。

黒田氏は2013年3月に就任し、同年4月に「消費者物価指数(CPI)2年で2%」の上昇を目標に掲げ「異次元の金融緩和」を実行。2014年10月の追加緩和や2016年2月のマイナス金利など積極的な緩和策で、デフレ脱却を目標にしている政府とその意向を汲み金融政策を実行出来る人事ということで今回の再任ということになるのでしょう。

2018年現在は長期金利を0%程度に維持する「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」を実行中です。

黒田氏は2018年1月の金融政策決定会合後の記者会見で「2%の物価安定目標を変更する必要があるとは全く考えていない」と言及していますし再任で今後も金融緩和が継続する事になりそうです。

金融緩和が継続ということは住宅ローン金利が上がる地合いではないということになりますね。実際には細かい上昇はありますが、大きく継続的に上昇することはないでしょう。

目標としている消費者物価指数ですが、12ヶ月連続で上昇しているものの0.9%とまだまだ2%には遠い水準です。日銀総裁の任期は5年ですが、再任後も金融緩和の継続は確定的ですし、2018年から2023年の5年間も住宅ローンを利用するには低金利の良いタイミングが継続する見込みが強まりましたね。

金融緩和の出口は18年以降?(2018年3月5日追記)

日銀の黒田東彦総裁は再任案を受けた衆院議院運営委員会での所信表明で「2018年度内に出口について具体的な議論を探るとは考えていない」と、

先週末から広がっていた市場の緩和縮小観測を否定しました。

さらに「2%の物価安定目標を最優先に政策運営を行う」「目標実現への総仕上げを果たすべく全力で取り組む覚悟だ」と、これまでのように目標(消費者物価指

数2%)に向けて金融緩和を継続していくことを明言しています。

また、2%の目標達成時期と見通している19年度ごろには出口戦略を議論すると述べつつ、物価が上昇するまでは検討しない考えも示した。しかし19年10月に予定される消費税率の10%への引き上げが予定されていることもあり、消費税増税は間違いなく投資や消費が鈍り物価上昇の壁になることを考えると、この19年度中に目標達成という見通しは甘いと言わざるをえません。

2年・3年の後の住宅ローン金利を考える時にこの消費税の増税が行われるののか行なわれないのかが非常に重要なキーになりそうです。

仮に消費増税が行われた場合、これまでの増税の結果から目標である「消費者物価指数2%」の達成は遠のくと考えられます。今の住宅ローンの超低金利が長く続くシナリオですね。

逆に消費増税が再び延期された場合には20年頃には目標を達成する可能性がありそうです。こちらはあと2年程度で目標をクリアし、出口戦略に向かう=金利が上昇するシナリオです。

3ヶ月ぶりに金利の下がった「フラット35」などの全期間固定金利ですでに借入れている方は神経質にならなくても良いですが、これから変動金利で借入れを予定している方や現在借入れている方や、固定金利でも金利が上昇する前の金融緩和中に借入れておきたい方、借り換えを検討している方は、19年の消費増税の行方に注目しておいたほうが良いでしょう。

2019年10月から消費税10%増税が現実的に?(2018年6月17日追記)

今年の経済財政運営と改革の基本方針で2019年10月に予定されている「消費税率10%への引き上げを実現する必要がある」と初めて明記され、いよいよ現実的なものとなってきました。一方で、増税によって景気が落ち込まないよう、来年10月から住宅などを購入する際に減税などを検討するとしています。

消費税率の8%から10%への引上げは当初2015年10月に行う予定だったが、政府は経済情勢を理由に2度にわたって先送りしいて、2019年10月の引上げについても経済情勢を踏まえ、来年中に最終判断する見通しとなっています。

住宅ローン控除(減税)で後々戻ってくるとしても購入時に額が増えてしまいますし、増税前に住宅の購入を検討している方も多いと思われます。これまで2回先送りしてることから政府としては引上げを行いたいことでしょう。しかし過去の消費税引上げ時には引上げ前の駆け込み需要が、引上げ後には買え控えが起き、日銀が金融緩和の目標としている消費者物価指数(CPI)が大きく低下する事になっています。

金融緩和によりようやくプラス圏まで上昇してきた消費者物価指数(CPI)が増税により再び低下する事も考えられ、日銀が金融緩和の目標に掲げている「消費者物価指数(CPI)2%」は遠のくことになります。この目標は今のところ変更されていないことから、金融緩和が長引き住宅ローン金利も今の水準が維持される期間が伸びることが考えられます。変動金利などで借り入れている方には金利が上昇するタイミングが先に伸びることになるので、朗報となりますね。

消費税の増税前に借り入れを検討している方が気になるのが今後の金利の推移ですよね。

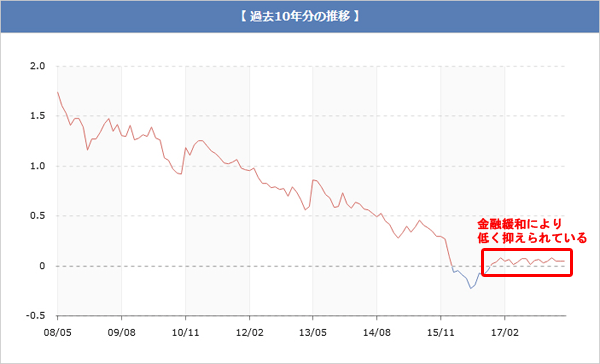

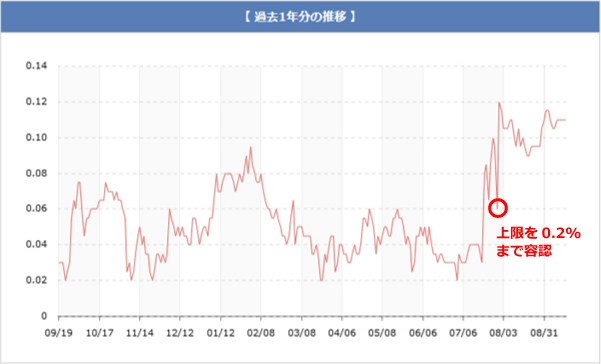

現状では金融緩和により住宅ローン金利の指標となる長期金利は一定の水準以上にならないように日銀がコントロールされています。直近の長期金利の推移を見てみましょう。

日本相互証券株式会社HPより引用

細かい上下はありながらも0.1%以上にならないようにコントロールされていることがわかりますね。

この長期金利を抑えている金融緩和は「消費者物価指数(CPI)2%」を目標に行われているわけですが、4月の消費者物価指数(CPI)は生鮮食品を除く総合で前年同月比0.7%と、相変わらず目標には程遠い低水準となっています。このことから2018年、更には消費税率が上がる2019年10月になっても金融緩和が継続されている可能性が高く、住宅ローン金利も現状の超低金利を維持する可能性が高いと考えられます。

これから消費増税前に住宅の購入を検討している方は焦らずに良い物件を探しコツコツ貯蓄をしておくことをおすすめします。

長期金利が5ヶ月ぶりの水準に上昇 住宅ローン金利も上昇する?(2018年7月24日追記)

23日の長期金利が一時0.090%まで急上昇し終値では少し下げた0.800%で取引を終えました。前週末に比べ0.060%の上昇で、2月2日以来5ヶ月半ぶりの高水準となります。

この長期金利の上昇は、日銀が金融緩和を弱めるのではないかという観測が市場に広がったためで、「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」により上限が0.1%程度に抑えていますが、この上限を少し引き上げるなどこれまでよりも緩和を弱めるのではないかとの警戒感が要因です。

当然ですが金融緩和を弱めて上限を引き上げた場合、今よりも住宅ローン金利が上昇することは間違いありませんが、この憶測に関して日銀の黒田総裁は「どういう根拠があって報道しているのか全く知らない」と発言していることから、金融緩和を弱める事が決まったわけではありません。金融緩和は業績が悪化している銀行の反対もあり定期的にこういった話題が出てきています。マイナス金利政策から後退した形で「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」が行われていますが、緩和政策が後退することはあってもなくなることはないでしょう。というのも日銀が目標としている物価上昇が不十分と考えているからですね。

日銀が目標としているのは「消費者物価指数(CPI)2%」を継続的に維持できる状態ですが、最新の消費者物価指数(CPI)は上昇しているとはいえ0.8%と目標には程遠い水準で、その勢いも弱く今後も金融緩和の継続が必要になります。超長期的にみても金融緩和が継続するしかない状況で、住宅ローン金利も今の低水準が継続すると考えられますね。

ただ今回の長期金利の上昇により来月の10年固定金利は若干上昇するかもしれません。しかし人気の高い変動金利は据置きの予想ですし、中長期的に見てもまだまだ住宅ローンを借り入れるタイミングとしては金利の低い良い状態が継続すると考えられます。消費税の増税前に住宅ローンを借りたい方にはじっくり検討する余裕がありそうです。

金融緩和の目標である物価見通し見直しで住宅ローンの低金利はより長くなる?(2018年7月29日追記)

日銀が金融緩和を弱めるのではないかとの観測から10年固定金利などの指標となる長期金利が上昇していますが、その一方で金融緩和の目標である「消費者物価指数(CPI)」の達成見込みを引き下げる方向で調整に入ったようです。

2018年度は1.3%から1.0%程度に、2019年度は1.8%から1%台半ばに改める予定になっているようですが、目標の2%の安定的な達成には更に時間が必要になる見通しであることがわかります。これまでも目標の達成に向けて粘り強く金融緩和を継続していくと発表されていますが、そうなると住宅ローンの超低金利も維持する期間が伸びることになります。

日銀の金融政策を決定する会合は30日・31日に開催され、その会合後に四半期に1度作成する経済・物価情勢の展望リポートを公表することになっていますが、18年度から20年度までの物価上昇率の見通しが事前の報道のとおりに引下げられることになるのかに注目です。

日銀が長期金利上昇を容認 変動幅の拡大で住宅ローン金利はどうなる?(2018年7月31日追記)

30日・31日に開催された今後の金融政策を決定する日銀政策決定会合が行われました。

この会合を前に「金融緩和を縮小するのでは?」といった憶測が市場に広がったことで長期金利が1年半ぶりの高水準である0.1%を超えるなど上昇しました。この0.1%というのは日銀が行っている金融緩和策である「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」でコントロールしている上限で、これ以上に上昇したときは日銀による無制限の買い入れオペ(公開市場操作)により0.1%以下に抑えられてきました。

日本相互証券株式会社HPより引用

長期金利の推移グラフを見てもコントロールの成果がはっきりわかりますね。

今回の会合ではこの上限を現状の倍、つまり0.2%まで容認する事が決まりました。これから住宅ローンの借り入れを検討している方には今後の金利の行方が気になりますね。

これまで何度もお話して来ている通り、長期金利は住宅ローンでも人気の高い10年固定金利の重要な指標となっていて、長期金利が上昇すれば10年固定金利も上昇するという連動性があります。

主要ネット銀行の10年固定金利の推移を見てみると、これまで長期金利の上限が0.1%程度に抑えられているため、10年固定金利は最も低下した水準よりは若干上昇しているものの超低金利を維持しています。

しかし長期金利の上限が0.2%でのコントロールとなれば10年固定金利も多少上昇することが考えられます。

ただ金融緩和自体は継続されますし短期金利はの目標は-0.1%のままのため、変動金利は今の水準を維持するでしょう。そのため10年固定金利だけが上昇してしまうと借りる人がいなくなってしまうことになり、上昇すると言っても限定的で、ひょっとすると今の水準を維持する可能性もあり今後の金利の推移に注目です。

もし10年年固定金利が上昇した場合でも変動金利は今の水準であれば、変動金利での借り入れがますますメリットが大きくなります。そのメリットとは「金利が低い」上に金融緩和により「金利上昇リスク」が小さくなっている」ことですね。まだ金利タイプを決めかねている方は変動金利での借り入れを検討してみることをおすすめします。

金融緩和の終了はより遠くなった

今回の会合で決定した「長期金利の変動幅を拡大」は、金融緩和の出口へ向かう戦略ではありません。

決定会合でまとめた「経済・物価情勢の展望(展望リポート)」では2020年度までの物価見通しを引下げていることを見ても、「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和の長期金利のコントロール上限を0.2%へ変更したことで、目標でありなかなか上昇しない「消費者物価指数(CPI)2%」を達成するために金融緩和が長引くであろうことを想定した政策変更になります。

『金融緩和が継続する = 住宅ローン金利が今の低水準を維持する』ですの、住宅ローンの低金利はまだまだ続くことになるでしょう。

長期金利の上限を引き上げるもそれほど上がらず(2018年9月18日追記)

9月は日銀がコントロールしている長期金利の上限を0.2%まで容認=引き上げを決定した結果を受けて、長期金利がそれほど上昇していないにもかかわらず10年固定金利が大幅に引き上げられました。

この決定から1ヶ月近くたちましたが、長期金利の推移を確認してみましょう。

日本相互証券株式会社HPより引用

上限を0.2%まで容認しましたが、長期金利は0.1%を少し超えたところで推移しています。

9月の10年固定金利の金利引き上げは、金利の引き上げ幅を見てもこの上限の容認を受けて先取りして行われた可能性が高く、このままの水準で推移した場合には10月は金利引き下げの可能性もありそうです。実際にすでに10月の金利を発表しているソニー銀行では10年固定金利を引き下げています。これから10月の金利を発表する他の銀行でも金利引き下げになる可能性がありそうです。

そしてこれから住宅ローンを利用しようとしている方が一番気になるのは『このまま住宅ローン金利は上がり続けるの?』ということだと思います。

これについては引き続き住宅ローン金利は低い水準を維持すると考えています。その根拠は2つあります。

- 金融緩和はこれまで通り継続される

- さらに目標もこれまで通り「消費者物価指数(CPI)2%」

上限は0.2%に引き上げられましたが、金融緩和自体はこのまま継続されます。

この目標の達成時期も再三先送りされ金融緩和が長引くことは決定的です。

といことで8月9月と10年固定金利などの長期の固定金利が引き上げが続いたことで、住宅ローンの低金利は終了という記事を見かけますが、金融緩和もその目標もこれまでと変わっていません。

最近の長期の固定金利の上昇は日銀がコントロールする長期金利の上限が0.2%になったためで、金融緩和はこれまで通り継続されます。住宅ローン金利もまだまだ低い水準で維持するでしょうし、金利上昇リスクも最小となっていて、これから住宅ローンを借り入れるには絶好のタイミングが続くでしょう。

金利の低い住宅ローンをうまく選んで、賢く借り入れを行いましょう。

2018年に注目の住宅ローンは?

大手銀行が相次いで行員や店舗の削減を打ち出していることで、これまで大手銀行の住宅ローンのメリットである店舗での専任の担当者による対面相談も縮小していくことは間違いなく、今後も超低金利の上に団信に加えて無料の疾病保障まで付帯する手厚い保障という、大手銀行にはマネの出来ない高い付加サービスを実現しているインターネット専業銀行の住宅ローンの優位姿勢が2018年以降ますます高まることになるでしょう。

・住宅ローン金利はどうなる? 金利の動向と予想

・「フラット35」の金利はどうなる?金利の動向と予想

・2023年の住宅ローン金利の動向と予想

・2020年の住宅ローン金利の動向と予想

・2019年の住宅ローン金利の動向と予想

・2018年の住宅ローン金利の動向と予想

・2017年の住宅ローン金利の動向と予想

- 投稿タグ

- 金利動向