住宅ローンの審査に落ちた理由は教えてもらえない

住宅ローンの審査に落ちた経験のある人はたくさんいると思います。2~3社から理由もわからず「ご希望に沿えない」と審査落ちの通知を受け取ることになって、マイホームの購入や低金利住宅ローンへの借り換えを諦めていまった人もたくさんいると思います。

審査に落ちた理由を金融機関から直接教えてもらえれば対策しやすいものですが、残念ながら金融機関は審査に落ちた理由や減額になった理由を明確に教えてくれないことが大半です。理由がわからないとやみくもに審査基準の甘そうな銀行を探して申し込むしかなくなってしまいますので、一般的な住宅ローンの審査について把握しておくことが重要です。

そんな時に非常に参考になるのが、毎年3月ごろに国土交通省が発表している「民間住宅ローンの実態に関する調査結果報告書」です。今回は、令和3年3月26日に発表された国土交通省が全国の民間金融機関1237社を対象にした調査の内容を使って、民間銀行の住宅ローン審査内容について確認していきましょう。

住宅ローンの調査は様々な企業が行うことがありますが、この調査は何と言っても国土交通省が主体となっての金融機関にアンケート形式で調査したものです。調査対象も幅広く、毎年実施・発表されており、公的な機関による多くの調査項目を数多くの金融機関に対し調査したものであり、住宅ローン審査基準を知る上で重要な資料と言えます。

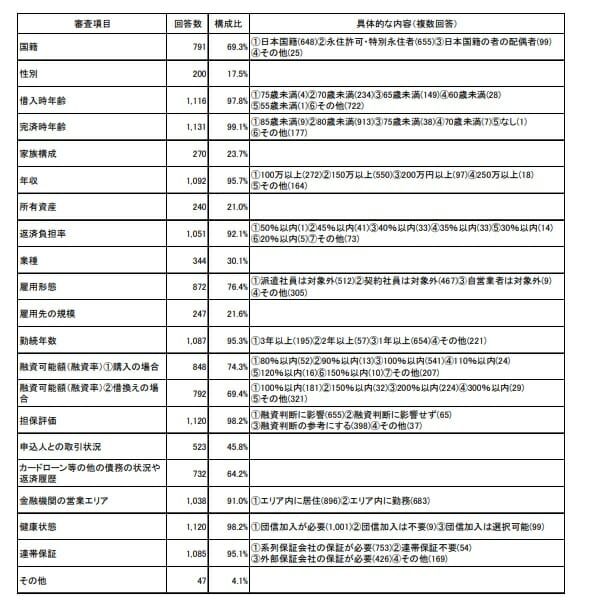

早速、調査結果を確認していきましょう。調査結果は何十ページもあります。以下は、「住宅ローンの審査基準として採用している項目」に関する調査結果のページです。

令和2年度分

審査基準に採用していると答えた率が90%を超える以下の項目はどの金融機関でも見ていると考えましょう。以下の項目は必ず審査でチェックされていると考えましょう。

- 完済時年齢:99.1%(前年99.0%)

- 健康状態:98.2%(前年98.5%)

- 担保評価:98.2%(前年98.2%)

- 借入時年齢:97.8%(前年96.8%)

- 勤続年数:95.3%(前年95.6%)

- 年収:95.7%(前年95.7%)

- 連帯保証:95.1%(前年94.2%)

- 営業エリア:91.0%(前年90.6%)

- 返済負担率92.1%(前年89.2%)

もう少し細かく確認していましょう。まず、完済時年齢は80歳未満が大半を占めています。団信への加入を必須とする金融機関も9割を超えています。

担保に関しては「融資判断に影響する」と「融資判断の参考にする」とに分かれています。もし担保物件の問題で審査に落ちのであれば複数の金融機関に申し込んでみることで解決できる可能性がありそうです。

勤続年数は1年以上が6割を占めていますが3年以上も3割近くを占めています。勤続年数が3年未満だと少し審査に落ちやすいことがこの結果からもわかります。1年以上の勤続で審査に通る可能性は一気に高まりますが、2年になっても大差が無さそうです。

また、以下の項目も基本的には審査されていると考え置いた方が良さそうです。

- カードローンなど他のローンの状況や返済履歴61.8%(前年59.0%)

- 雇用形態76.4%(前年76.6%)

まず、雇用形態を審査基準としていない金融機関が2割を超えているのに驚きです。審査基準としている金融機関の内訳をみると、派遣社員・契約社員は約半数の金融機関で借り入れ可能にしています。自営業を対象外にしている金融機関はわずか10社しかありません。派遣社員や契約社員の人で住宅ローンの審査に落ちた場合、諦めずに複数の住宅ローンに申し込むことで審査に通過できる可能性が十分あることがわかります。

また、意外なのが「カードローン」などの返済履歴を審査基準としていない金融機関が4割近く存在することです。もちろん個人信用情報でブラック扱いになっていれば審査には落ちるでしょうが、多少の借り入れであれば問題なく審査に通過できる可能性があります。

続いて、70%以上の金融機関が審査時に考慮すると回答している各項目を列挙しましたので参考としてください。

| 項目 | 内容 |

|---|---|

| 完済時年齢 | 満80歳未満としている銀行が大半です。46歳で35年ローンでは審査に落ちることをとなります。 |

| 健康状態 | 民間金融機関の住宅ローンでは団体信用保険(団信)という生命保険への加入が必須であり、病歴や持病によってはこの生命保険への加入審査に落ちる可能性があります。持病・病歴で心配な点がある場合、団信の加入条件を緩和した「ワイド団信」を扱うへの住宅ローン審査申し込みを検討してみてください。 |

| 担保評価 | 新築の場合には購入費用や建設費用を担保評価額としてる場合が多く金融機関によっては100%借り入れも可能になります。 一方問題となる可能性があるのが借り換えです。マイホームの評価額を住宅ローン残高が上回る場合には担保割れとなり、借り換えが困難となるでしょう。住宅価格が右下がり市況では要注意と言えます。 |

| 借入時年齢 | 満18歳~20歳以上としている金融機関が大半です。 |

| 勤続年数 | 1年以上としている金融機関が654社、3年以上としてる金融機関が195社となりました。転職直後でも住宅ローン審査をあきらめる必要はないかもしれません。 |

| 年収 | 150万円以上としている金融機関が550社と半数を占めました。 |

| 連帯保証 | 多くの金融機関では金融機関の系列の保証会社による保証が必要となります。保証料が2.20%必要となります。 ネット専業銀行では保証会社を利用しない住宅ローンとなるため、住宅ローン審査申し込み時にはネット専業銀行にも申し込みをされてはいかがでしょうか。 |

| 金融機関の営業エリア | 地方銀行を中心に住宅ローンの融資可能なエリアが定めらていますので、住宅ローン審査申し込み前に、申し込む地方銀行が対象エリアなのか確認をしましょう。 なおネット専業銀行は全国を対象にしています。 |

| 融資率/返済負担率 | 本調査によると45%以内としている金融機関が最多となりました。 日本国内で最も住宅ローン審査に寛容なフラット35では 年収(税込) 返済比率 400万円未満 30%以内、 400万円以上 35%以内 としています。 |

| 他ローンの状況や返済履歴 | クレジットカードの返済遅延やカードローン・キャッシングの利用有無・返済遅延などがないか、信用情報機関に照会されます。 返済遅延などの事故は5年程度、信用情報機関に記録されることとなります。 最近ではスマートフォンを月賦での支払いとするのが一般的ですが、これも立派なローンとなりますので、月々の携帯電話料金の支払い遅延がないように気をつけましょう。 |

| 雇用形態 | 派遣社員や契約社員を住宅ローン融資の対象外する銀行が半数を占め、正社員・公務員・自営業を対象とする金融機関が大半です。 日本国内で最も住宅ローン審査に寛容なフラット35ではアルバイト、派遣社員、契約社員も住宅ローン審査申し込み可能となっています。 |

主要な住宅ローンの審査基準とは?

次に主な住宅ローンの審査基準をチェックしておきましょう。

住宅ローン審査に通らない、落ちた方が考える審査落ち理由とは?

住宅情報サイト「HOME’S」を運営するネクストが、「住宅ローンの審査に通らなかったことがあるが、住宅ローンを借りられた」を対象とした住宅ローン調査を行っています。貴重な経験者の体験談が紹介されていますのでぜひ参考にしてください。

1位「年収が少なかったから」(30.0%)

住宅ローンの審査では収入に対する借入額の割合に基準を設けています。細かい数字は銀行によって異なり公表されることはありません。一般的に借入額は年収の5倍、月の返済額が月給の25%以内など基準があり、住宅ローンの審査に落ちた場合、借入額を考え直してみる必要がありそうです。

国土交通省が行った今回の調査では、借り入れするに辺り最低年収を150万円以上としている金融機関が648社と半数を占めています。

2位「勤続年数が短かったから」(22.0%)

銀行のホームページには「安定した収入のある方」という記述があり、やはり就職や転職したばかりの方は落ちる要因になりそうですね。さらに派遣社員や契約社員も正社員と比べると不利になる要素と言えそうです。

国土交通省が行った今回の調査では、最低の勤続年数を1年以上としている金融機関が639社、3年以上としてる金融機関が366社となっていて転職直後でも審査には問題無さそうですが、それでも落ちた場合には勤務先の規模なども関係しているかもしれません。その場合には少し勤続年数を伸ばしてみる必要がありそうです。

3位「自営業だったから」(10.0%)

これも「安定した収入のある方」に関連する事項になりますね。自営業の方の場合には過去3年の収支報告書の提出を求められるなど、会社員に比べて住宅ローン審査では不利になる可能性が高いようです。

国土交通省が行った調査では、派遣社員や契約社員を住宅ローン融資の対象外する銀行が半数を占め、正社員・公務員を対象とする金融機関が大半です。さらに少ないですが自営業者が対象外としている銀行もあり、雇用形態ははやり「正社員」が有利ですね。

「思い当たることがない」(23.0%)

返済能力をみるため収入はもちろんですが、やはり勤務年数や雇用形態、勤めている企業規模も重要な要素になるようです。ちなみに、「思い当たることはまったくない」という人も23.0%とかなりの割合でいるようです。

「思い当たることはまったくない」という方は、一度ご自身の信用情報を確認してみるのもいいかもしれません。最近ではスマホ代金の割賦などの初回の支払を忘れるなど、些細な事で金融事故扱い(ブラック登録)になっていることも最近増えてきているようです。金融事故の場合にはまず住宅ローンの審査に通ることはありません。

気になる場合には個人で信用情報を問合せて見ましょう。

国内には下記の3つの信用情報機関があります。窓口、郵送で信用情報の照会が可能です。

・日本信用情報機構(JICC)

・シーアイシー

・全国銀行個人信用情報センター

審査に落ちて見直したことは?

「住宅ローンの審査に通らなかったことがあるが、住宅ローンを借りられた」ということで、審査に落ちた後に住宅ローンを借り入れるために何を見直したか聞いてみると、こんな順位になっています。

- 「購入する物件を見直した」(19.0%)

- 「依頼する施工会社を見直した」(13.0%)

- 「購入する土地を見直した」(12.3%)

これまでの説明の中で何か心当たりはなかったでしょうか?住宅ローンの審査基準は金融機関で違います。その違いを利用するには、住宅ローン審査は異なる複数の金融機関に申し込むしかありません。ただ、メガバンクや地方銀行はそんなに審査基準が変わらなかったりしますので、ネット銀行や新しめの銀行など、種類を変えて申し込んでみることをおすすめします。

また、フラット35は民間住宅ローンよりも利用しやすいので民間住宅ローンの審査に落ちた人はフラット35も活用するようにしましょう。

- 投稿タグ

- 住宅ローン審査