2016年は日銀のマイナス金利政策・イギリスのEU離脱・アメリカの大統領選挙など世界経済、そして日本国内の住宅ローン金利に大きな影響のあるできごとがありました。住宅ローンの長い歴史から見ても2016年は住宅ローンに関しては衝撃的な1年でした。

住宅ローン業界においても少し流れが変わった1年だったようにも思います。2015年までの住宅ローン業界はインターネット専業の銀行の住宅ローンの勢いが増すばかりでしたが、その流れに待ったをかける形で、大手銀行が対抗するインターネット申込み専用の住宅ローンを提供が相次ぎました。

大手銀行では対抗できない低金利に加えて、団信に加えて疾病保障が無料で付帯するのが、今のインターネット専業銀行の住宅ローンのスタンダードになりつつあり、今年もインターネット専業銀行の勢いは止まらないでしょう。

さて、2017年の住宅ローンはどうなるのでしょうか。

気になる金利の動向を予想してみましょう。

住宅ローン金利の基準となるのは?

住宅ローン金利は何を基準に決められるのでしょうか。

長期の固定金利 → 国債金利(新発10年国債利回り)

変動金利・短期固定金利 → 短期プライムレート

固定金利・変動金利はそれぞれに連動して決定されると言われています。

固定金利を決定する国債金利(新発10年国債利回り)とは

新発10年物国債とは、新規発行される償還年限が10年の国債のことで、日本では毎月入札によって発行されています。信用度が高く売買も活発なため、その 流通利回りが長期金利の代表的指標となっていて、新発10年物国債流通利回りが過去最低を更新した影響は長期金利にも現れる事になります。そして、この長期金利は住宅ローンの金利に連動する重要な指標です。

銀行は、この国債金利に1.0%前後の銀行の利ざやを載せた金利を住宅ローンの固定金利として提供しています。そのため国債金利が上昇すれば固定金利も上昇します。

変動金利・短期固定金利を決定する短期プライムレートとは

銀行が最優良の企業に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利を「短期プライムレート」といいます。一般に短期プライムレートは、全国的にはメガバンクのレートが一つの基準となり、個人向けの変動金利型の住宅ローンや教育ローンなどの貸出金利は、短期プライムレートを基準として半年ごとに利率の見直しが行われます。この短期プライムレートは、政策金利に連動しています。

銀行は、この短期プライムレートに1.0%前後の銀行の利ざやを載せた金利を住宅ローン金利の変動金利・短期固定金利として提供しています。そのため短期プライムレートが上昇すれば変動金利・短期固定金利も上昇します。

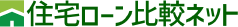

2016年の長期金利の動向を振り返る

まずは軽く今年の長期金利の動向を振り返って見ましょう。

日本相互証券株式会社HPより引用

まず、なんといっても1月29日に決定した「マイナス金利付き量的・質的金融緩和」でしょう。

銀行が日銀に預ける預金の一部にマイナス金利を適用するという異次元の緩和を行いました。その後の長期金利は低下が続き住宅ローン金利も低下が続きました。

この長期金利の低下に勢いをつけたのがイギリスのEU(欧州連合)離脱問題です。

初めてのEU(欧州連合)からの離脱ということで、世界的な「リスクオフ」になり毎日のように過去最低を更新する勢いで長期金利が低下します。この時、住宅ローンでは変動金利よりも10年固定金利が低くなるという逆転現象が起きています。

その後、下がりすぎた長期金利により銀行などの金融機関の収益の悪化が顕著になりマイナス金利の不満の声が大きくなります。

そんな中で、日銀の金融政策決定会合では「マイナス金利政策の効果を総括的に検証する」と発表したため、マイナス金利が後退するのではとの憶測から一転して長期金利は上昇することになりました。

そして9月には、金融機関のマイナス金利への不満の声に対応する形で長期金利を0%程度で維持する「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」が行なわれることになります。

これにより長期金利は安定的にマイナス0.06%前後で推移することになります。

その長期金利が上昇し始めたのが、皆さんご存知のトランプ氏です。

第45代アメリカ大統領に共和党候補のドナルド・トランプ氏が当選すると世界的な「リスクオン」となり、日本でも円安・株高・債券安(金利高)が進行します。長期金利は今年の2月以来のプラス圏に上昇し、日銀は「指値オペ」を実行し上昇を抑えようとしています。

今年の長期金利の動向を駆け足で振り返ってみましたが、今年の住宅ローン金利は史上最低水準といっていい年でしょう。

2017年の住宅ローン金利はどうなる?

さて、前置きが長くなりましたがみなさんが気になる2017年の住宅ローン金利がどうなるのか考えてみましょう。

今行われている金融緩和の目的は?

今年の住宅ローン金利が史上最低水準となったのは、マイナス金利を伴う金融緩和政策のおかげです。

では、この金融緩和政策はどんなことを目的として行われているのでしょうか。

それは、デフレを脱却するためです。

さらに日銀はそのデフレ脱却のための目標を定めていますが、それが「消費者物価指数(CPI)2%」です。

つまり「消費者物価指数(CPI)2%」が達成されるまでは現在の金融緩和策が続くということですね。

ではその目標とされている消費者物価指数(CPI)を確認してみましょう。

総務省が発表した2016年9月の消費者物価指数(CPI)は、

- 総合 → マイナス0.5%

- 生鮮食品を除く総合 → マイナス0.5%

- 食料及びエネルギーを除く総合 → 0%

目標の2%には遠いどころか7ヶ月連続でマイナスでの推移となっています。

では緩和政策を行っている日銀は、この目標達成がいつ頃と考えているのでしょうか。

日銀の黒田総裁は、これまで2017年度中に目標を達成するとしていましたが、最近達成時期を2018年度中に先送りすることを検討していますし、金融市場では「緩和は半永久的に続くのではないか」といった声も上がっているほど、日銀の大規模な金融緩和の出口は見えていない状況です。

このことから

金融緩和は2018年度まで続く → 長期金利は2018年まで上昇しない → 住宅ローン金利も現状維持が続く

と考えています。

すくなくとも2018年までは細かい金利の上下はありつつも大きく上昇することはなく現状の史上空前の低金利が継続しそうです。

相変わらず住宅ローンの新規借入れや借り換えには良いタイミングとなるでしょう。

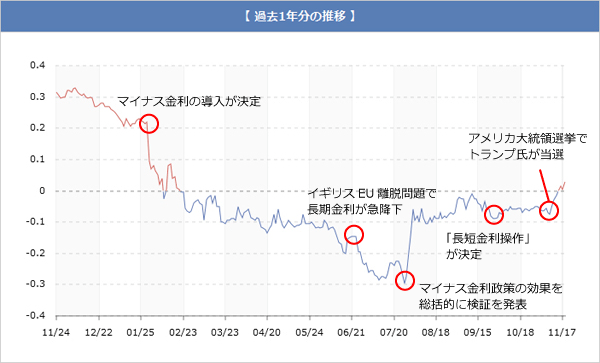

長期金利の上昇の要因は?住宅ローンはどうなる?(2月7日追記)

1月末から2月に入り長期金利が急に上昇、3日には約1年ぶりに一時プラス0.15%まで急上昇し、日銀が買い入れ額無制限の公開操作を行いました。

日銀が債券の買い入れ量を市場の予想よりも減らしたことが今回の上昇原因のようです。

日本相互証券株式会社HPより引用

これまでトランプ大統領の当選後、経済政策への期待感から「リスクオフ」となり、日本でも円安・株高・債券安(利率高)により長期金利が上昇していました。

それが年が開け、トランプ大統領が正式に就任が近づいてくると状況に変化が起こっています。

現在はあれだけ円安が叫ばれていた為替は一転して円高方向に動いています。今は長期金利が上昇していますが、その上昇圧力は弱まっていると考えてもいいでしょう。

選挙前に「トランプリスク」として警戒されていた発言や政策を、当選後には選挙前に発言した公約は必ず実行すると意気込みをみせ、TPP交渉離脱・NAFTA再交渉・メキシコ国境の壁の建設・イスラム諸国7カ国からの入国禁止などを大統領令で実行し、その是非はともかく政治的にも経済的にも混乱や不安を巻き起こしていますね。

こういったことが徐々に「リスクオフ」から「リスクオン」への流れの変化を起こす要因になるかもしれません。

まだ、トランプ新政権は始まったばかりですが、しばらくはその発言や行動に注目です。

さらに今年はフランス・ドイツなどEU(欧州連合)国内での国政選挙が多数控えています。

トランプ大統領が反移民政策を行うことで、EU(欧州連合)国内でも同じ流れが強まるとも限りません。イギリスは加盟国の間の経済格差や激増する移民問題からEU(欧州連合)離脱を決めました。

可能性は低いかもしれませんが、EU(欧州連合)の盟主とも言えるフランスやドイツが離脱することになれば、EU(欧州連合)は解体となりイギリスが離脱したときとは比べ物にならない混乱が起こるでしょう。

イギリスのEU(欧州連合)離脱もまさかの出来事だったことを考えると、ありえないとはいえません。

そして以前から懸念されている中国経済の動向もあります。

これだけ「リスクオン」の要因があるうえに、今回のように長期金利の急上昇が起こった場合に日銀がしっかりと対応することで金利上昇のムードも沈下することも考えられますし、長期金利が一定水準から上がらないとすれば住宅ローン金利も上がらないということになりますね。

長期金利はマイナス金利が導入される前の水準に戻りましたが、住宅ローン金利はまだ歴史的な低水準と言えます。

特に3月は住宅業界の繁忙期になります。

年明けから借り換え限定での特別金利キャンペーンで金利を引下げる銀行がありましたが、こういった期間限定のキャンペーンによる金利引下げが1年で最も多くなる時期です。

金利が下がれば申込も多くなります。3月に住宅ローンの借入れや借り換えを予定している方で、まだ申込もしていない方は早めに申込んで審査を通しておき融資の実行に備えておきましょう。

アメリカの追加利上げが確実に!住宅ローンはどうなる?(3月11日追記)

これまでアメリカで行なわれていた金融緩和策からの出口戦略として、昨年12月に政策金利を引上げました。

それに続き2017年は3回程度の追加利上げを想定しているようです。

この出口戦略を行うには景気が良いことが条件ですが、10日に発表されたアメリカの雇用統計が予想よりも良い数字だったため3月にも追加利上げを行うことが濃厚になってきています。

アメリカが政策金利を引上げると、当然日本の債券市場にも金利の上昇圧力として影響がでます。

債券の金利が上がれば住宅ローン金利も上がることになりますが、今後の日本の住宅ローン金利はどうなるでしょうか?

結論を先に言ってしまうと、安心して下さい、住宅ローン金利上がりません。

なぜ上がらないのかを説明していこうと思います。

2017年も住宅ローン金利が上がらない理由とは?

まずは過去1年の長期金利の推移をグラフで確認しましょう。

日本相互証券株式会社HPより引用

日銀が行っている「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」では長期金利を0%程度に維持するとしています。

そのレンジは点線で示したプラス0.1%~マイナス0.1%と考えられています。

現在は、アメリカの政策金利引上げなどの上昇圧力が強いため、レンジの上限付近で推移しています。

しかしこのレンジを超える上昇をした場合には、日銀が即座に公開操作を行いレンジ内に収めようとします。

これまでは長期金利のコントロールには成功していることを考えると、今後も長期金利が大きく上昇することはないでしょう。

ということは、住宅ローン金利、特に10年固定金利なども大きく上昇することはないといます。

しかし、再び住宅ローン金利が下がるかというと今のところ無さそうです。

長期金利のグラフを見ると上限付近で推移していますが、それは今のところ上昇圧力が強いからです。

特にアメリカの政策金利の引上げは、大きな上昇圧力です。

長期金利が下がるには、日銀が買い入れ料を増やし意図的に長期金利を低下させるか、みなさんも記憶に新しいイギリスのEU(欧州連合)離脱などの大きな混乱が起こり投資資金の過がれが「リスクオン」になることが考えられます。

しかし日銀は下がりすぎた長期金利による金融機関の収益悪化で「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」を行っているので考えにくいですね。

世界的な「リスクオン」要因としては、欧州各国の国政選挙が予定されていることでしょうか。

2017年3月 オランダ総選挙

2017年4月 フランス大統領選挙

2017年6月 フランス国民議会選挙

2017年8月 ドイツ連邦議会選挙

と予定されていますが、イギリスのEU(欧州連合)離脱問題のような大きな混乱にはならないとの見方が大勢を占めています。

中国経済の停滞も「リスクオン」要因と言えそうです。

中国は2017年秋に5年に一度開かれる中国共産党大会を予定しています。

EU(欧州連合)から新たな離脱国が出たり中国経済の崩壊なんてことになると長期金利は一気に低下すると思いますが、今のところその可能性は低そうです。

2017年の住宅ローン金利はこれ以上大きく上がることはありません。

住宅ローンの新規借入れや借り換えを予定している方にとって余裕を持って住宅ローンを選べる年になりそうです。

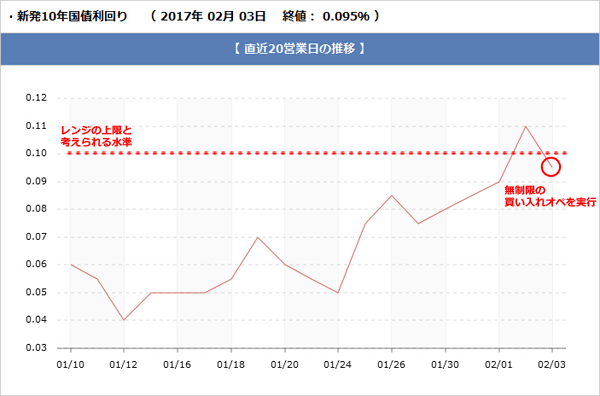

大手銀行が住宅ローン金利を大幅に引上げ(4月6日追記)

3月は長期金利の上昇が一服し、低下傾向にありました。

そのため4月の住宅ローン金利、特に10年固定金利の引下げを予想していましたが、残念ながら当サイトで紹介しているネット銀行の多くは金利を据え置いていました。

驚いたことに大手銀行は10年固定金利を大幅に引き上げたことです。

これから住宅ローンを借り入れようという方が気になるのが、

「ついに住宅ローン金利は底をつき上昇を始めるのではないか?」

ですね。

これから住宅ローンの借入れを考えてる方だけでなく、変動金利や固定期間選択型の住宅ローンで現在借入れている方も気になることだと思います。

まず長期の固定金利型住宅ローン金利の指標となる長期金利の動きを見てみましょう。

日本相互証券株式会社HPより引用

長期金利は大きく上昇するどころか、若干低下しして推移しています。

ということは今回の大手銀行の大幅な金利引き上げは、指標となる長期金利の動きとは関係ないということですね。

ではなぜ大幅に住宅ローン金利を引き上げたのでしょうか?

これまで大手銀行はマイナス金利が導入されてから無理して金利を引下げていたためと考えられます。

ネット銀行は店舗を持たないことで経営コストを圧縮しそれを金利に反映することで低金利に加えて無料の「疾病保障」などの高い付加サービスを実現しています。

全国に無数の店舗を持つ大手銀行がネット銀行と同じ金利にできるわけはありませんね。

これまで大手銀行は住宅ローンの顧客を獲得するために採算度外視の金利で住宅ローンを提供していたことになります。

それが3月の住宅業界の繁忙期を過ぎ、住宅ローンの需要も落ち着く4月のタイミングで金利を引き上げておこうということですね。

現在も日銀が行っている金融緩和策である「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」により、長期金利は0%程度で維持されています。

この緩和策が行なわれている限り、住宅ローン金利が大きく継続的に上昇することはありません。

ネット銀行を中心とした当サイトで紹介している銀行では4月の住宅ローン金利を据え置いていることがその証明となるでしょう。

ネット銀行の住宅ローン金利の低さが今後もさらに注目されることになりそうです。

大手に続きネット銀行でも10年固定を金利引上げへ(5月12日追記)

4月に大手銀行が10年固定金利を大幅に引上げたように、5月はネット銀行が指標を無視した10年固定金利の引上げを行いました。

長期金利が0%近くまで低下からことから、当然10年固定金利も引下げを予想していたので驚きでしたね。

10年以上の固定金利は金利引下げとなっていることを考えると、指標を無視した銀行側の糸が見えてきます。

マイナス金利政策以降の住宅ローンでは、特に10年固定金利の低下が著しく、一時は変動金利よりも低い10年固定金利になった月もありました。

10年固定金利は銀行でも主力の商品なので、こういった低金利合戦では矢面に立たされて金利を引下げざるを得なくなるわけですが、ネット銀行でも採算度外視の低金利となっていたことが想像できますね。

仮に採算度外視の低金利だったとすると、今後も10年固定金利は大幅に低下することはなさそうです。

しかし「フラット35」に代表される超長期の固定金利は金利を引下げていますし、住宅ローン金利は底をつき上昇するのでは?というのは違うと考えています。

このページでも何度もお話している通り、日銀による金融緩和は目標である消費者物価指数(CPI)2%を安定して維持するまで継続するとしています。

そしてその目標は、ほとんど到達不可能と思えるほど遠い状態です。

しかし日本経済新聞の記事で日銀の黒田総裁は、この目標を引き下げる考えは全くないと明言しています。

今後もこの目標に向けて金融緩和を行うわけですから、住宅ローンの指標は上昇する要素ないということになります。

ただ5月のような指標を無視した金利の引上げは、銀行の内情がわからないことにはなかなか予想できません。

今回の金利引上げで一旦落ち着くことを願いたいですね。

6月の住宅ローンは再び長期固定金利が引き上げか?

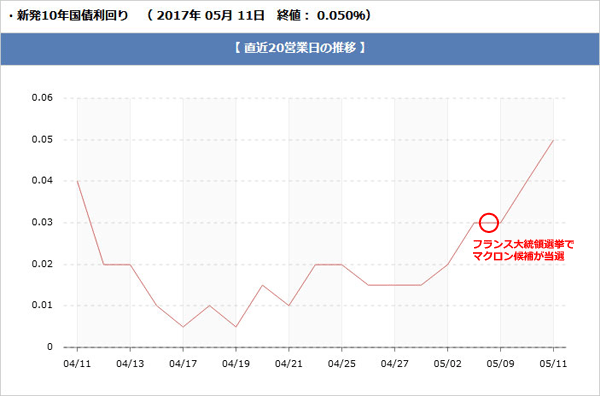

10年固定金利の指標となる長期金利の動向を確認してみましょう。

直近の長期金利は、北朝鮮関連の緊張が緩和したり、フランス大統領選挙で親EU派のマクロン候補が当選するなど、正解情勢は安定の方向に向かっているためじわりと上昇しています。

日本相互証券株式会社HPより引用

12日の終値はプラス0.05%と先月の同じ時期に比べて若干高いですね。

15日前後に金利を発表するソニー銀行はどうなるのでしょうか。

指標的には若干の金利引き上げとなりそうです。

アメリカの利上げを控え長期金利が上昇(6月14日追記)

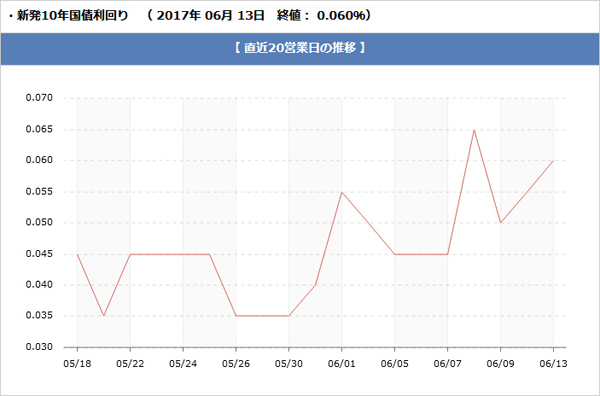

市場では、この6月にもアメリカの追加利上げが行なわれることが確実視されていますが、その影響なのか日本の債券市場でも新発10年物国債の利回りである長期金利が上昇しています。

長期金利は13日の終値でプラス0.06%まで上昇し取引を終えています。

ここ1ヶ月の長期金利の推移を見てみましょう。

日本相互証券株式会社HPより引用

先月の同じ時期から少し上昇しているのがわかりますね。

このままの水準で推移した場合、7月の住宅ローン金利は10年固定金利などの長期の固定金利は若干の金利引上げになると考えられます。

長期金利の上昇は、アメリカの追加利上げを織り込んだものと考えられますが、これまで強気な発言を繰り返してきた日銀関係者による弱気発言も気になります。

6月に入り、日銀の黒田総裁がイギリスのオックスフォード大学での講演で人々のデフレ意識の転換について「心理的なために決して容易ではない」と発言したニュースや、日銀の岩田副総裁が参院財政金融委員会で物価目標達成後の異次元緩和政策の出口戦略について「現時点でシミュレーションすることは難しい」と発言したニュースが報道されています。

これまで事あるごとにで「目標達成のために金融緩和をしっかり続けていく」発言している日銀の黒田総裁ですが、ここ最近はアナウンスはありませんね。

このサイトで住宅ローン金利が上がることはないとの根拠にしているのは、金融緩和の目標である「消費者物価指数(CPI)2%」ですが、ここ数ヶ月は上昇を続けているものの2%には程遠い水準です。

この目標を引下げるとなれば住宅ローン金利が上昇するタイミングも早まるわけですが、そうなればデフレを脱却するという政府と日銀の大きな政策転換となります。

果たして目標の引下げがあるのでしょうか。

今後の動向に注目です。

筆者個人としては、目標の引下げではなく、これまで行ってきた金融政策だけでは効果がないと言うということで、消費増税の再再再延期などの財政政策と合わせた目標達成を目指すのではないかと思います。

7月の住宅ローンは再び長期固定金利が引き上げか?

長期金利の上昇により10年固定金利などの長期固定金利は若干の上昇が予想されますが、充分に銀行が吸収できる程度の僅かな上昇になると考えられます。

5月・6月と10年固定金利を引き上げていることを考えても、据置きの可能性は充分にありそうですね。

そして5月に指標を無視して変動金利の引下げを行った住信SBIネット銀行に注目です。新規借入れでも「諸費用を含まない場合」と借り換えでの利用で0.444%という変動金利を提供していますが、今後はこの変動金利が金利引下げ合戦の主戦場になるかもしれません。

今週は一足先にソニー銀行が7月の適用金利を発表します。

ソニー銀行も変動金利の低さが特徴の銀行ですが、金利引下げはあるのでしょうか、どうなるのか注目しましょう。

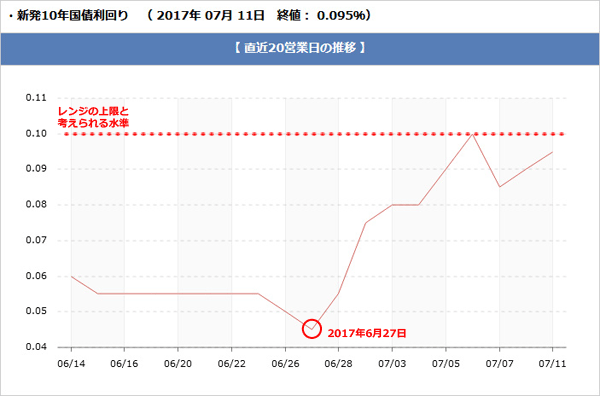

世界的に国債利回りが上昇(7月12日追記)

7月7日に上昇する長期金利を低下させるため5ヶ月ぶりに「指値オペ」を実行したニュースをお知らせしましたが、日本だけなくアメリカ・ヨーロッパなど世界同時的に金利が上昇しています。

アメリカとドイツの10年国債の利回りを見てましょう。

アメリカ10年国債利回り Inbesting.comより引用

ドイツ10年国債利回り Inbesting.comより引用

どちらも6月26日から上昇していることがわかります。

では、日本の10年国債の利回りを見てみましょう。

日本相互証券株式会社HPより引用

同じ時期に上昇をはじめていますが、改めて見ると世界の金利市場は相互に影響していることがわかります。

6月に追加利上げを決定したアメリカはもちろんEU(欧州連合)でも景気の回復から、それまで行っていた金融緩和を段階的に縮小する出口戦略へと舵を切っているため、世界的に金利は上昇基調にあります。

その中で日本だけが金融緩和を行い金利を低く抑えているわけです。

しかし今後も日銀は目標である「消費者物価指数(CPI)2%」を安定して維持できるまで金融緩和を実行していくとしているので、中長期的にもプラス0.1%を大きく超えることはないでしょう。

気になる8月の住宅ローン金利ですが、住宅ローンでも長期の固定金利の指標となる長期金利が上昇していることから10年固定金利などの長期の固定金利は上昇することになりそうです。ただ9月は住宅業界でも第2の繁忙期に当たるため、銀行としてもなるべく金利を上げたくは無いところです。指標である長期金利の上昇分を銀行内で吸収し金利据置きもあり得る状況です。

16日前後にソニー銀行が8月の住宅ローン金利を他の銀行に先駆けて発表しますがどうなるのか注目です。

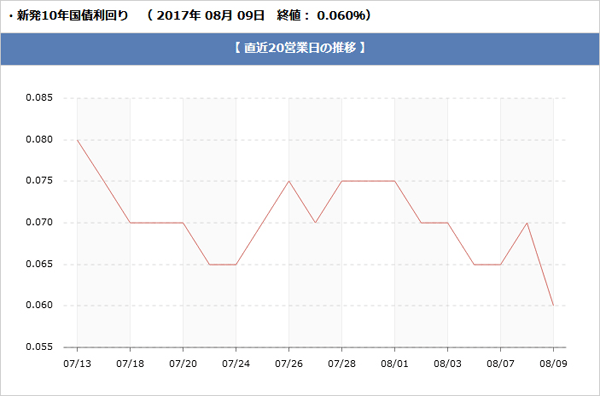

北朝鮮リスクで世界的なリスクオフへ(8月11日追記)

朝鮮中央通信は10日、北朝鮮のアメリカ領グアム周辺へのミサイル発射計画の内容を発表すると、トランプ米大統領は8日に「北朝鮮には世界がみたこともない炎と激怒で対抗する」と警告するなど舌戦を繰り広げていますが、これを受けて「リスクオフ」の流れが顕著になってきています。

北朝鮮情勢が緊迫し投資家心理が急速に悪化したため、10日の米株式市場では投資家心理を測る目安である変動性指数(恐怖指数)が、アメリカ大統領選の投開票日だった2016年11月8日以来9ヶ月ぶりの高さとなる16.04ポイントに上昇し、アメリカ株式市場でダウ工業株30種平均は前日比204ドル69セント(0.9%)安の2万1,844ドル01セントで取引を終え7営業日ぶりに2万2,000ドルを割り込むなど、3日連続で下落しています。

日本でも1ドルが109円程度となり2ヶ月ぶりの円高水準となり、この北朝鮮リスクの影響が出ています。

イギリスのEU(欧州連合)離脱問題やアメリカ大統領選挙の時に「リスクオフ」となりましたが、「リスクオフ」時には住宅ローン金利は低下することがこれまでの経験からわかりますね。

10年固定金利などの長期の固定金利の指標となる長期金利の推移を見てみましょう。

日本相互証券株式会社HPより引用

8月8日から低下しているのがわかります。グラフは9日の終値まででプラス0.06%ですが、10日の終値はさらに低下してプラス0.055%となっています。7月は日銀が「指値オペ」を行うなど5ヶ月振りとなる上昇をみせましたが、長期金利がこのままの水準で推移した場合9月は住宅ローン金利の低下が期待できそうです。

15日前後にはソニー銀行が9月の住宅ローン金利を発表しますが、どうなるのか期待したいですね。

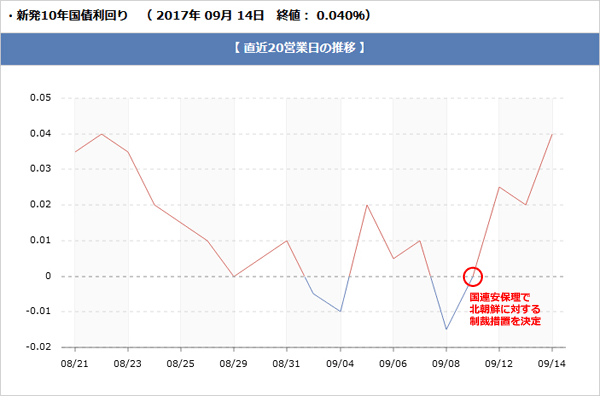

北朝鮮リスクで長期金利がマイナスに(9月16日追記)

北朝鮮リスクにより9月の住宅ローン金利は「フラット35」を始めとする長期の固定金利が金利引下げとなりました。

その北朝鮮リスクは、9月3日に6回目の核実験を行った後も15日には国連の追加制裁決議の決定を受けて弾道ミサイルを発射するなど、アメリカや日本を中心に圧力を強めていますが北朝鮮の反発により9月に入っても緊迫した状況が続いています。

長期金利は去年の11月以来のマイナス圏まで低下するなど、この一連の動きからその変動幅を大きくしていて、北朝鮮の情勢が目が離せません。

長期金利の推移を見てみましょう。

日本相互証券株式会社HPより引用

すでに10月の住宅ローン金利を発表したソニー銀行は固定金利を中心に金利を引下げていますが、他の銀行の10月の住宅ローン金利がどうなるのかは「北朝鮮リスク」に大きな影響を受けそうです。

北朝鮮は15日に再び弾道ミサイルを発射したことで、再び長期金利は低下しています。

ただ。為替や株は一時的に低下したもののすぐに盛り返しており、長期金利も国連安保理での追加制裁決議のあと上昇していることからこれまでのように低下圧力は強くは無さそうです。月末にかけて長期金利が上昇した場合には10月の長期固定金利は金利引下げになる可能性もあります。

北朝鮮の情勢と長期金利の動きに注視が必要となりそうです。

2017年に注目したい低金利の住宅ローン

- 住信SBIネット銀行は数年前から8疾病保障が付帯する住宅ローンを提供し、1兆円を超える住宅ローンの貸し出しを驚異的なペースで達成したインターネット専業銀行の住宅ローンの代表格です。ネット銀行としての歴史を刻み老舗になりつつある同行ですが、住信SBIネット銀行の住宅ローンはその高い商品性から安定した人気を誇っています。日本を代表する金融グループであるSBIグループの中心企業として2017年も注目の住宅ローンの1つになるでしょう。

- 口座数は住信SBIネット銀行を大きく凌駕している楽天銀行ですが、住宅ローンについてはやや遅れをとっている印象があります。ただし、見逃せないのはフラット35への力の入れ方です。毎月、フラット35の中でも最低水準の金利を提供しているのはもちろん、手数料も低めに設定されており、まさに少しでもお得に”フラット35”で住宅ローンを固定金利で借りたいと考えている人におすすめしたい住宅ローンです。2017年もフラット35を中心に住宅ローンを推進することは必至でフラット35を検討している人におすすめの住宅ローンです。

対抗する大手銀行住宅ローンの代表格

- もし、上記のネット専業銀行に対抗している大手銀行は?と聞かれたら、多くの業界関係者はりそな銀行の名前を挙げるのではないでしょうか?その代表的な商品が、インターネット申込み・借り換えに限定したりそな銀行の新しい住宅ローン「WEB申込み限定 りそな借り換え住宅ローン」です。この商品の特徴はなんといっても「10年固定金利の驚異的な低金利」に尽きます。2017年6月の10年固定金利は0.650%と低金利がウリのインターネット専業銀行の住宅ローンに匹敵する低金利の住宅ローンを提供、さらに変動金利を0.497%で維持していることも忘れてはいけません。2017年も間違いなく注目すべきです。

上記のように数年前では考えられない低金利住宅ローンが登場しています。

2017年はまだまだ住宅ローンの借入れにはベストなタイミングが継続しそうです。住宅ローンの借り入れ・借り換えを予定している人は朗報ですね。

ただ、住宅ローンの借り入れするタイミングや借り換えのタイミングがある程度決まってしまっている人含めて、業界全体の金利動向がどうあれ、その時点で最適な住宅ローンを選ぶことが非常に重要です。

その点は常に頭の片隅においておくようにしましょう。

・住宅ローン金利はどうなる? 金利の動向と予想

・「フラット35」の金利はどうなる?金利の動向と予想

・2023年の住宅ローン金利の動向と予想

・2020年の住宅ローン金利の動向と予想

・2019年の住宅ローン金利の動向と予想

・2018年の住宅ローン金利の動向と予想

・2017年の住宅ローン金利の動向と予想

- 投稿タグ

- 金利動向