世界の金融市場の混乱、それにともなう日本株式市場の下落、また、サプライズ的な日本銀行のマイナス金利導入の発表など波乱続きの状況で2016年は幕を開けましたが、今年の住宅ローンの金利動向はどうなるでしょうか。

住宅ローン金利の基準となるのは?

住宅ローン金利は何を基準に決められるのでしょうか。

長期の固定金利 → 国債金利(新発10年国債利回り)

変動金利・短期固定金利 → 短期プライムレート

固定金利・変動金利はそれぞれに連動して決定されると言われています。

固定金利を決定する国債金利(新発10年国債利回り)とは

新発10年物国債とは、新規発行される償還年限が10年の国債のことで、日本では毎月入札によって発行されています。信用度が高く売買も活発なため、その 流通利回りが長期金利の代表的指標となっていて、新発10年物国債流通利回りが過去最低を更新した影響は長期金利にも現れる事になります。そして、この長期金利は住宅ローンの金利に連動する重要な指標です。

銀行は、この国債金利に1.0%前後の銀行の利ざやを載せた金利を住宅ローンの固定金利として提供しています。そのため国債金利が上昇すれば固定金利も上昇します。

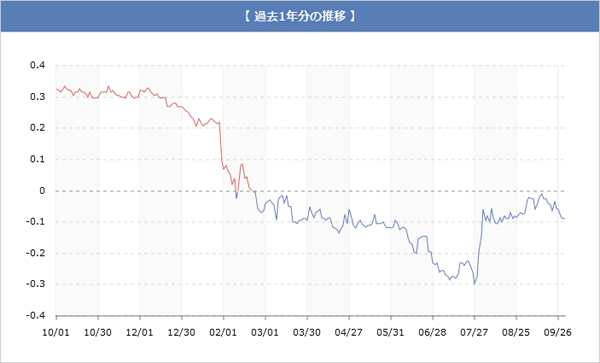

長期金利推移グラフ 日本相互証券株式会社HPより引用

変動金利・短期固定金利を決定する短期プライムレートとは

銀行が最優良の企業に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利を「短期プライムレート」といいます。一般に短期プライムレートは、全国的にはメガバンクのレートが一つの基準となり、個人向けの変動金利型の住宅ローンや教育ローンなどの貸出金利は、短期プライムレートを基準として半年ごとに利率の見直しが行われます。この短期プライムレートは、政策金利に連動しています。

銀行は、この短期プライムレートに1.0%前後の銀行の利ざやを載せた金利を住宅ローン金利の変動金利・短期固定金利として提供しています。そのため短期プライムレートが上昇すれば変動金利・短期固定金利も上昇します。

長期金利がマイナスになった要因は?

2016年3月8日、長期金利がマイナスになるという異常事態が起きた要因は何なのでしょうか。

「日銀がマイナス金利政策を実施したから長期金利がマイナスになったんでしょ?」という方、半分正解で半分不正解です。

日銀がマイナス金利を実施したのは、民間の銀行が日銀に預けている当座預金の金利をマイナスにする施策です。今まで民間の銀行は、日銀にお金を預けるだけで利ざやを稼いでいたのですが、それが無くなってしまうのが「日銀が施策したマイナス金利政策」です。

一方で、「長期金利のマイナス金利」とは、「日銀が施策したマイナス金利政策」の結果です。ややこしいので注意が必要ですが、「マイナス金利」が何のマイナス金利なのかを勘違いしないようにしましょう。

- 銀行が今まで日銀に預けていた当座預金の資金を国債に投資した

日銀は、マイナス金利政策で今まで民間から預けられていた当座預金の金利をマイナスにしました。これはお金を市中に回し、流動性を持たせるためです。しかし、銀行は、融資よりもより安全な国債を購入しました。そのため国債の買い手が増え、価格が高騰し結果、金利が下がるのです。 - 世界情勢の不安から、「リスクオフ」で資金が日本に流入

具体的には、中国経済の失墜・原油安・米国の利上げ等の要因で、「リスクオフ」の状態になったため、比較的安全な「日本円」や「日本国債」に世界中の資金が流入した結果、円高、国債価格の高騰し、金利が下がります。

上記の2つの要因で長期金利はマイナスになったと考えられます。

2016年の住宅ローン金利に影響する要因は?

すでに限界まで落ちていると言われている住宅ローン金利ですが、この先はどうなるのでしょうか。

前述した通り、固定金利は国債金利に、変動金利・短期固定金利は短期プライムレートに連動しています。では、国債金利や短期プライムレートはどのような要因に左右されるのでしょうか。

中国経済の動向とその影響による世界同時株安

数年前から懸念されている中国経済のバブル崩壊ですが、2015年8月に国人民銀行が人民元の切り下げを行ったことで、投資家に不安が広がりました。その結果、株価は暴落し世界同時株安となりました。日本株もその影響を受け、20,000円を超えいた株価が18,000円を割り込む事態になっています。

今後も、中国経済の不安材料が表面化するたびに、「リスクオフ」の傾向は強まることになります。すなわち株安・円高や国債価格の高騰につながります。

日銀による国債の買い入れはいつまで続くか

金融緩和によって日銀は、民間銀行が保有している国債を買い入れています。それは、日本に出回っているお金の総量を増やし、インフレに誘導してデフレを回避するためで、これがアベノミクスの一端です。結果、国債の金利は低い水準になっています。

そしてこの国債の買い入れ枠ですが、2017年までで年間160兆円と潤沢で、今年に関しては買い入れが続くことが予測されます。

景気は良くなるのか

アベノミクスにより、円安を背景にした株高、今年の春闘でも期待していたよりも低水準とはいえベアが行われるなど、景気刺激策としては一定の成果を上げていると思われます。しかし、肝心の個人消費の停滞感は否めません。それは、これまで長年の不景気により財布の紐が固くなっていることや、来年に予定されている消費税増税による警戒感など複数の要因があり、根本的に変化を起こさせるのは難しい問題です。

上記のこれらの要因により

2016年の住宅ローン金利は、さらなる低金利、もしくは現状維持となる

と、当サイトでは予測します。

多少の上下はありつつ現状を維持した低金利で推移し、大きく上昇する可能性は非常に低いと予測します。

しかし、低金利による銀行の収益性の悪化は間違いなく、金利の下げ幅も限界に近い状態だと思われます。その結果、他の銀行と金利での差を付けづらくなっており、今後はサービス面での競争にシフトしていくかも知れません。

今後の住宅ローン金利上昇のシグナルは?

金利上昇のシグナルとして、現在行われている日銀の「マイナス金利付き量的・質的金融緩和」の解除が考えられます。

量的・質的金融緩和の目的は、景気の底上げです。将来的に金利が上がる環境を目指す政策で、日銀の目標が達成されれば、いずれ住宅ローン金利も上昇するでしょう。これから借入れを考えている方や、変動金利や固定選択型金利で借入れしている人、固定金利へ借換えを検討中の方は、住宅ローン金利の動向が気になるところですが、どんな専門家でも金利の動向を正確に予測することは不可能です。金利上昇のシグナルを見逃さないことも重要ですが、ある程度の余裕を持って毎月の返済を継続できる返済計画が何よりも重要です。

金融政策決定会合で追加緩和見送りを決定 (4月29日追記)

4月28日、日銀の金融政策決定会合ですが、1月29日の会合で導入を決定した「マイナス金利付き量的・質的金融緩和政策」の効果を見極めるには時間が必要であると追加緩和を見送りました。マーケットでは追加緩和の期待から、円安・株高に動いていましたが、この発表を受け、為替ではドル円が2円以上の急騰、株式では前日から600円以上も下落して終了と大荒れの一日となりました。

また、今回の会合では、2%程度の物価上昇率目標の達成見通し時期について、従来の「平成29年度前半ごろ」から「29年度中」へと緩めています。

住宅ローンへの影響は?

マイナス金利政策は、1月29日に導入を決定したばかりで、すでに一定の効果を出していると思いますが、その目標の実現には時間がかかるということなのでしょう。

今回は追加緩和を見送りましたが、もう一段緩和を行う余地を残していることと、黒田総裁は、今後も必要があれば追加緩和の実行を行うことを改めて強調していることで、マーケットに一定の警戒感を与えることに成功しているのではないでしょうか。

この状況は、長期の国債の買い入れが進むことになりますので、引き続き長期金利が上がりずらい状況になっており、今後も住宅ローンの金利は低水準で推移すると考えられます。また、今回は見送られた追加緩和が今後行われれば、さらなる住宅ローン金利の引き下げになる可能性も残されています。

消費増税 2019年10月までの再延期が決定 (6月5日追記)

消費税10%の増税は2017年4月に導入を予定してましたが、2019年10月まで延期が正式に決定しました。2016年の住宅ローン金利にはどのような影響があるでしょうか。

消費税の税率は、住宅ローン金利に直接影響することはないですが、増税延期を含めた金融政策から、今後の住宅ローン金利がどうなるのか考えてみましょう。

増税延期の理由は?

首相は「デフレから脱却し経済を成長させるアベノミクスの成功を確かなものとするため、18カ月延期すべきであるとの結論に至った」と強調し、「消費税を引き上げることで景気が腰折れしてしまえば国民生活に大きな負担をかけることになる。その結果、税率を上げても税収が増えないということになっては元も子もない」と語っています。

要するに、景気があまり良くない上に、増税でさらに悪くなるのを心配しているということになりますね。一般的に、景気が悪いと、住宅ローン金利の重要指標である長期金利は下がり、景気が良くなると上がります。

日銀の金融政策は?

デフレ脱却のため、物価上昇率目標を2%まで引き上げを目標に、日銀では「マイナス金利付き量的・質的金融緩和」政策を行っています。

「マイナス金利付き量的・質的金融緩和」

- 「量」的緩和

マネタリーベースが、年間約80兆円に相当するペースで増加するよう金融市場調節する。 - 「質」的緩和

長期国債について、保有残高が年間約80兆円に相当するペースで増加するよう買入れを行う。 - マイナス金利政策

金融機関が保有する日本銀行当座預金に▲0.1%のマイナス金利を適用する。

上記の3つの方法で目標である、物価上昇目標2%の実現を目指していますが、現在のところ、2%の「物価安定の目標」の達成は見えていません。

この目標を達成するまで、住宅ローン金利が上がりにくい状況です。加えて、日銀の黒田総裁は、この目標達成のために追加で緩和措置も講じると言っていることから、さらにマイナス金利が進む可能性もあります。

前回、増税を延期した時はどうだったか

2014年に消費税増税の先送りが発表されると、米格付け会社のムーディーズが日本国債の格付けを1段落引き下げました。消費税増税の目的は、「財政健全化」です。財政赤字の多い国の国債は買い手がいなくなり、買ってもらうために利回りを高くせざるを得なくなるため長期金利が上昇します。

長期金利は、住宅ローン金利の指標となる数字で、長期金利が上昇すれば、住宅ローン金利も上昇するので、この時も長期金利が上昇に転じ、住宅ローン金利も上昇するのでは?と危惧されましたが、日銀が国債の買い入れを行い長期金利は低位で安定し、ついには、「2015年は住宅ローン「借り時」の年になる」と言われ住宅市場はプチバブルともいわれる好況になり、住宅価格の高騰が起きました。

今回の増税延期で住宅ローンへの影響は?

今回の消費増税延期でも、日本国債の格付けが下がる可能性がありますが、住宅ローン金利は、前回の延期と同様に低位で安定すると考えられます。

その理由は、相変わらず日銀による国債買い入れは継続していますし、さらに現在はマイナス金利政策を行っているため、前回の延期時よりも住宅ローン金利は上がりにくい状況になっているためです。

つまり、2016年はこのまま低金利を維持する可能性がより強まったといえます。

そして、この低金利は、少なくとも2019年までは続く可能性が強まっています。

イギリスEU離脱が決定!住宅ローンへの影響は? (6月25日追記)

24日、イギリスのEU(欧州連合)離脱か残留かを問う国民投票が行われ、離脱派の勝利となりました。

なぜイギリスはEUからの離脱に至ったのでしょうか。

イギリスのEU離脱の理由とは?

EUには経済的なメリットがある反面で、様々な制約があります。そのメリットを捨ててまで、離脱した理由とはなんでしょうか。

それは、移民・難民問題です。

イギリスは、社会保障が手厚いため、移民や難民からの人気が高く、昨今のシリアやアフリカからの難民が流入する以前から、EU諸国内や中国などからの移民が多く流入していました。移民や難民の社会保障費は当然、税金から支出されますし、安い賃金で仕事も奪われるとなれば、経済的に低迷しているイギリス国民の不満が高まっていくのは当たり前の事といえるでしょう。

しかし、EUに加盟国している以上、移民や難民の受け入れを拒否することはできません。

そんなイギリス国民の、移民や難民受け入れへの不満が、EUの離脱を選ぶ結果となりました。

イギリスのEU離脱のよる影響は?

リーマン・ショック級の影響が囁かれるイギリスのEU離脱問題ですが、それぞれの国にどんな影響があるでしょうか。

イギリスへの影響は?

良くも悪くも、今まではEUという後ろ盾があったところを、それを無くしてしまうわけですから、国の信用力の低下からポンドの価値が下がることが考えられます。その結果、イギリスが他国のものを買うときに、より多くのポンドを支払わなければならなくなります。つまり、イギリスの購買力が低下するわけですね。これは、イギリスの景気悪化にもつながります。

そして、一番大きな影響は、世界の3大マーケットである「ロンドン」の地位失墜です。

世界のマーケットは、3つの都市を中心に回っています。アメリカ・ニューヨーク、そしてアジアでは中国・上海、そして ヨーロッパを統括するのはイギリスのロンドンです。

この3つを中心にマーケットを回すことによって、24時間の取引が可能となっています。

イギリスがEUに加盟している現在、ロンドンに拠点を置けばEUの加盟国でも自由にビジネスを展開できるため、ロンドンには各国の金融機関がこぞって拠点を置いています。

これが無くなってしまえば、ヨーロッパの金融の拠点は、ドイツかフランスに移ってしまうと言われています。

世界有数の金融街から、人・物・金が出て行ってしまうのは、イギリスにとっては大打撃になります。

EUへの影響は?

イギリスのEU離脱の要因である、移民・難民問題はEU加盟国にとって、共通の悩みの種です。

今後も、「離脱したい」と言い出す国が出てくるおそれがあります。そうなれば、最悪の場合EUの解体までありえる事態となります。

EUを離脱したイギリスのように、政情が不安な地域からは、人・物・金は遠ざかります。特にお金の移動は速度が早く影響も大きい物になります。

今後、EUが離脱希望者を出さないようにしっかりと加盟国をまとめられるか、ひいては、難民問題をどのように着地させるのかに、EUの存続自体がかかっていると言っても過言ではないでしょう。

日本への影響は?

24日、EUの離脱派が優勢との報道が始まると、一気に投資資金は「リスクオフ」の動きに流れました。

その結果が、ドル円の99円台突入であり、長期金利のマイナス0.215%への低下です。再三お話している通り、長期金利が下がれば、長期固定型の住宅ローン金利も下がります。これは、住宅購入を考えている方には朗報ですね。

住宅ローン金利は、景気が上向けば金利が上がり、景気が悪くなれば金利が下がるといった動きをしますが、史上空前の低金利となっている割には、それほど景気は悪く無いと実感されている方が多いと思います。それは、より景気を良くするために、意図的に金利を下げているためです。日銀のマイナス金利付質的・量的緩和政策ですね。

これが、本当に景気が悪くなってしまうと、いくら金利が低くても家を買うどころじゃなくなってしまいます。今回の、イギリスのEU離脱ショックをうまく切り抜けることが日本にとって最重要課題です。

住宅ローン金利への影響は?

イギリスのEU離脱への不安から、既に「リスクオフ」の動きがでています。安全資産と見られている日本の国債が、買われることによって長期金利の利回りは低下します。これは、住宅ローン金利が上がりにくい状況になります。

今後も、イギリスのEU離脱の不安がある程度落ち着くまでは、この「リスクオフ」の流れは変わらないでしょう。それに加え、日銀による国債の買い入れも続いているため、長期金利はこのまま低い水準で推移することは間違いありません。

今後、イギリスEU離脱ショックの影響による、急激な為替の変動に対応するため、為替介入などで一時的に長期金利も上がる可能性がありますが、それを維持する環境ではないため、すぐに低い水準に戻るでしょう。

依然として、住宅ローン金利は上昇する気配はなく、このまま低い水準を維持するか、さらに低下する環境であるといえます。

9月の金融政策決定会合で新たな追加緩和策を発表 (9月30日追記)

9月20・21日に行われた日銀の金融政策決定会合では、新たな金融緩和策「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」が発表されました。

これまでの緩和策の違いと住宅ローンへの影響を考えてみましょう。

「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」とは

デフレ脱却の目標である消費者物価指数(CPI)2%はそのままで、新たな政策である「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」を発表しました。

「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」では長短金利を0%程度に誘導しつつ、現状のマイナス金利政策を維持するとしています。

マイナス金利政策の影響で、保険や年金の運用が難しくなったり銀行の収益悪化も目立っていたので、長期金利の0%目標は金利の下がりすぎを防ぎ、金融機関に配慮するという意味合いが強いようです。

この新しい緩和策は、なかなか上がらない消費者物価指数の目標を達成するために、日銀が長期戦を覚悟したことを意味していると言えるでしょう。

9月30日現在の長期金利は、マイナス0.1%程度で推移しています。

「長期金利を0%程度で維持する」としている新しい緩和策ですが、仮にきっちり0%で維持すると現状よりも住宅ローン金利は上昇することになります。はっきり言って緩和策の後退ですね。

それほど、マイナス金利による悪影響が金融機関に起きていて反発が強いということでしょうか。特に銀行はメガバンク・地銀を含めて収益の悪化が深刻となっているとニュースが度々出ていて、三井住友銀行では手数料の実質値上げを10月から行うなど、マイナス金利の弊害が個人口座にも出始めています。

住宅ローンへの影響は?

まず、「長期金利を0%程度で維持する」を言葉通りに解釈すると、現在よりも長期の固定金利が上昇することになります。

ちょうど2月くらいの住宅ローン金利になるでしょうか。

具体的な数字で言うと、10年固定金利がだいたい1.00%程度、フラット35は1.500%(21~35年固定)まで金利引き上げとなるでしょう。9月の住宅ローン金利から考えると、高くなったイメージが強いですね。しかし、この金利からこれ以上の上昇はなくなる事になります。

今後、この「長期金利を0%程度で維持する」ことを実際行うことになりますが、どの程度の範囲で維持するのか、そもそも長期金利をコントロールできるのか不透明です。

専門家の中では、「コントール出来ない」とか「0%以上になることを防ぐだけで低下にはコントロールが入らない」とかいろいろ憶測がとんでいますが、どんなコントロールをするかはもう少し時間が必要となります。

しかし、はっきりしていることは10年固定の住宅ローン金利が継続的に上がることはないということでしょう。

しかし、まだ記憶に新しい、イギリスのEU(欧州連合)離脱問題のような世界市場規模でリスクオフになったときにも、長期金利を維持しようとするのか、また、維持できるのかは今後を見守りたいですね。維持できなければ長期金利は低下し、結果住宅ローン金利も低下することになります。

さらに、消費者物価指数(CPI)2%の物価安定目標が実現するまで金融緩和を続けるということで、今の住宅ローン金利の水準が続くということですね。

加えて今後住宅ローンで注目されそうなのが、変動金利です。

変動金利が指標としているのは短期プライムレートです。その為、長期金利を0%に維持することで、10年固定金利が少し引き上げとなる反面、変動金利は引き上げになりません。

しかも、目標である消費者物価指数(CPI)2%を安定的に達成するまで金融緩和を続けると明言しているため、変動金利で一番注意しなければならない「金利上昇リスク」も無いに等しい物となっているためです。

これから住宅ローンを借入れ用という方は、現在0.5%を切っている変動金利で検討してみることをおすすめします。

変動金利のメリット・デメリットはこちらを参考にしてみて下さい。

>>新たな金融緩和策で改めて注目する変動金利の特徴をおさらい

アメリカ大統領選挙でトランプ氏が当選 (11月15日追記)

共和党候補のドナルド・トランプ氏と民主党候補のヒラリー・クリントン氏が争っていたアメリカ大統領選挙ですが、世論調査の結果で「リスクオフ」となり住宅ローン金利も下がるのではと期待していました。

トランプ氏の差別的な発言や阿下喜な政策を不安視した市場では、トランプ氏が開票作業中に優勢と判明すると円高・株安に一斉に傾きました。これを受けてイギリスのEU(欧州連合)離脱問題のときのような「リスクオフ」→長期金利の低下→住宅ローン金利の低下になると思っていました。

しかし、選挙での大勢が判明しトランプ氏が勝利宣言を行うと市場の動向は「リスクオフ」から「リスクオン」へ一変します。

日本でも円安・株高が選挙前の水準以上に進み、長期金利も上昇します。

当然、長期金利が上昇すれば住宅ローン金利が上昇することになります。

このアメリカ大統領選挙の結果が住宅ローン金利にどんな影響があるでしょうか。

住宅ローン金利への影響は?

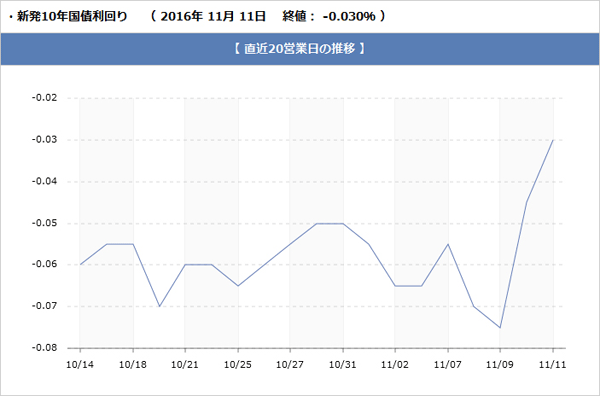

それでは11月15日現在の長期金利を確認してみましょう。

日本相互証券株式会社HPより引用

これまで日銀は「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」により、長期金利を0%程度で維持するとしていて実際にはマイナス0.06%前後でコントロールしていました。

しかしアメリカ大統領選挙以降は上昇をはじめて、11月15日現在はマイナス0.02%となっています。

このまま長期金利が上昇すれば住宅ローン金利も上昇することになりますが、日銀は長期金利を0%程度でコントロールしているのでこれ以上上昇することは無いと思われます。

この小幅な長期金利の上昇は0.01~0.03%といった小幅なものですが住宅ローン金利の上昇にも影響する可能性があります。

しかしこれは継続的に住宅ローン金利が上昇するものではないでしょう。

「リスクオフ」で住宅ローン金利の上昇が気になりますが、

1.日銀による「マイナス金利付き量的・質的金融緩和」は継続している

2.新たな緩和策「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」で長期金利は上昇しない

3.金融緩和は消費者物価指数(CPI)2%を達成するまで継続される

以上のことから、住宅ローンの継続的な上昇は起こりません。

ただし、8月・9月の水準まで再び低下する可能性が低くなったことは確かです。

長期金利を0%程度で維持する以上、住宅ローン金利も大幅に変動することは無くなります。

しかし依然として住宅ローン金利は市場最低水準となっています。

しかも今後もしばらくは上昇する気配が無いとすれば、あまりあせらずに購入物件を探したり、建て替える際に十分検討できる時間がありそうです。

・住宅ローン金利はどうなる? 金利の動向と予想

・「フラット35」の金利はどうなる?金利の動向と予想

・2023年の住宅ローン金利の動向と予想

・2020年の住宅ローン金利の動向と予想

・2019年の住宅ローン金利の動向と予想

・2018年の住宅ローン金利の動向と予想

・2017年の住宅ローン金利の動向と予想

住宅ローン比較・ランキング記事

- 投稿タグ

- 金利動向