住宅金融支援機構が毎年発表している「2016年度 民間住宅ローンの貸出動向調査」の中から人気の金利タイプをお伝えしましたが、住宅ローンの審査についても調査を行っています。

住宅ローンの審査の内容は公表されることはありませんし、仮審査と本審査はその審査内容の厳しさは段違いで仮審査に通ったからと言って安心できるものではありません。

さらに審査に落ちても理由を教えてくれることもありません。

住宅ローンの審査を通すには、本審査にどんな項目がありどの項目が重要なのか把握しておくことが大切になりますね。

この「2016年度 民間住宅ローンの貸出動向調査」は実際に貸出を行っている金融機関がアンケートに回答しているため、より実践的な結果が得られることは間違いありません。

さっそく審査で重視する項目を見ていきましょう。

重視する審査項目の調査結果は?

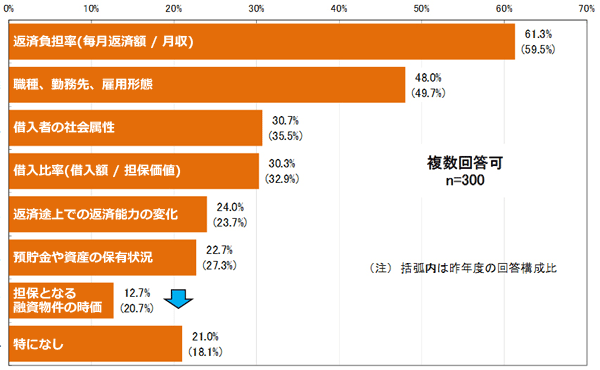

<本審査で重視度が増している項目>

住宅金融支援機構「2016年度 民間住宅ローンの貸出動向調査」より引用

やはり一番気になるのが「返済負担率(毎月返済額 / 月収)」で61.3%と最も多くなっています。

返済負担率は30%以内なら安心、25%以内なら安心といろいろ言われていますが、正解を出しにくい数字です。それは返済できるかどうかは、夫婦2人なのか、共働きなのか、子供は何人いるのか、その子供はどのくらいの年齢なのかなど、個々の事情によって異なるからですね。

大まかな目安と言っていいのが「フラット35」の返済負担率です。

<「フラット35」の返済負担率>

・年収400万円未満 → 30%以下

・年収400万円以上 → 35%以下

「フラット35」借入れを行うには、基本的に実際の金利で計算し、返済負担率を上記の基準内にする必要があります。

返済負担率がこれ以上の割合に割合になってしまった場合には、住宅ローンの審査に通ることは難しいかもしれません。

さらに返済負担率は収入に対する借入額の上限を示すもので、あくまでも審査上の数字です。希望額を借りられたとしても、返済が可能かどうかは自分で判断しなくてはなりません。

借りられる額が返済できる額ではないと言うことですね。

子供が小さければ教育費のための貯蓄や、共働きでも配偶者の退職などによる収入減に備えた貯蓄をしつつ、借入額は支出増、収入減でも返済できるように余裕を持った返済負担率で考えるのが大切ですね。

審査に不安な方はこちらの記事も参考にしてみてください。

>>住宅ローン審査基準 通らない理由、落ちた理由が知りたい方必見/国土交通省 調査結果

住宅ローン比較・ランキング記事

- 投稿タグ

- 住宅ローン審査