目次

はじめに

この記事ではPayPay銀行の住宅ローンについて、審査基準や審査が厳しいのか?ゆるいポイントはないのか?という点について解説したいと思います。

銀行にとって住宅ローンはビジネスです。具体的に言えば、住宅ローンを貸し利息収益をあげることが目的です。さらに、住宅ローンを利用してもらうことをきっかけに、給与振り込みや外貨預金・投資信託など各種の銀行口座を活用してくれるようになることを期待しています。

銀行が低い金利で住宅ローンを貸しながら利益を出すには、貸し倒れリスクを抑えて安定して返済してもらう必要があります。大雑把な計算ですが、仮に住宅ローンの利用者100人のうち1人が貸し倒れになって、かつ回収不能になると数百万円・数円万円の損失が発生します。

そのため、銀行は住宅ローンを貸す前にしっかり審査する必要があります。また、金利が低いと利益率が低くなるので、審査を厳しくする必要性も生じます。

(なお、PayPay銀行の住宅ローンのメリットやデメリットなどサービス内容や商品性についてはこちらの記事で解説していますので、合わせて確認してください。)

PayPay銀行の住宅ローンの審査基準

概要

PayPay銀行は2021年4月にジャパンネット銀行からPayPay銀行に名称を変更する形で誕生しました。

ジャパンネット銀行は、2000年に三井住友銀行(当時のさくら銀行)などの大手企業が出資して誕生したインターネット銀行です。

現在はその名の通りQRコード決済のPayPayを提供しているZホールディングスの子会社であるZフィナンシャルの連結子会社となっています。PayPay銀行という名前になってからは、まだ日が浅いですが、ネット銀行としては20年以上の営業実績があります。

PayPay銀行の親会社の1つは三井住友銀行で、PayPay銀行は旧ジャパンネット銀行時代から三井住友銀行の影響を受けながら営業してきました。住宅ローンやカードローンなどのローン業務やその審査についても、三井住友銀行から大きく影響を受けています。

結論としては厳しい審査基準項目がある住宅ローンです。PayPay銀行の住宅ローンには以下のような審査基準が定められています。2024年11月現在、会社経営者や個人事業主・自営業の人は門前払いですし、オーナー企業で働いている人も門前払いです。最初、AIを使って審査すると宣言していた勢いはどこにいったんでしょうか・・・・。後発組の住宅ローンですので柔軟な審査を期待していましたが、現状は画一的、かつ、厳しい基準になっていると考えておくようにしましょう。

- 正社員と契約社員しか申し込みできない(同族企業に勤めている人は不可)

- 同族企業の会社経営者、個人事業主・自営業も利用不可

- 借地、保留地、店舗・事務所併用、セカンドハウスは不可

このように、PayPay銀行の住宅ローンは審査基準(利用条件)を確認すると、大手の企業で働いている正社員や公務員をターゲットにしている住宅ローンであることがわかります。

その条件に合致する人であればPayPay銀行の住宅ローンは魅力的ですが、条件が合致しない人は、auじぶん銀行やソニー銀行の住宅ローンなどがおすすめです。また、会社経営者、個人事業主・自営業の人は、利用しやすい審査基準になっているフラット35を選択肢に加えることをおすすめします。

将来性

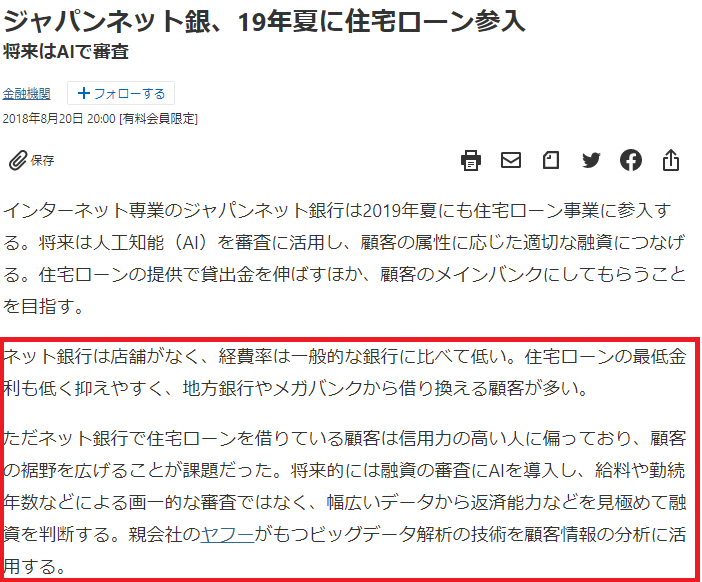

以下は2018年8月に日本経済新聞が報道したもので、PayPay銀行がジャパンネット銀行だった時に報道された住宅ローン参入に関するニュースです。PayPay銀行は、「ネット銀行は信用力が高い人に絞って低金利の住宅ローンを貸しているのが課題で、ヤフー(Zホールディングス)の力やAI技術を使って返済能力を見極めるようにして顧客のすそ野を広げる」という戦略を掲げています。

この報道から数年経過していますが、「個人事業主NG」・「自営業NG」・「家族経営の経営者NG」・「家族経営の会社に勤めている人NG」・「派遣社員NG」・「転職して3年未満は職務経歴書が必要」・「転職職1年未満は職務経歴書・給与明細・賞与明細・雇用契約書が必要」というように、「信用力の高い人に貸している」状況です。専用商品の開発など改善もすすんでいますが、AI審査技術などの利用が強化されてることを期待したいと思いますが、現状大きな変化はみられません。

それではPayPay銀行の住宅ローンの審査基準について細かく確認していきましょう。

PayPay銀行の住宅ローンの審査基準の概要

以下は、PayPay銀行の住宅ローンの商品説明書です。

利用条件の概要はこの商品説明書に記載されています。引き続き、この商品説明書を利用して主な審査基準について解説していきます。

年収基準

PayPay銀行の住宅ローンを利用するには『前年度年収が200万円以上』を満たす必要があります。

年収200万円以上という年収条件は業界内でも厳しい基準ではありません。ただし、自営業や個人事業主や家族経営の会社で働く人は利用できないので、年収基準基準が厳しくないからといって利用しやすい住宅ローンとは言いにくいでしょう。

実際、PayPay銀行の審査に落ちた人が、年収300万円以上に制限しているSBI新生銀行の住宅ローンの審査にあっさり通ったという話を何度も聞いたことがあります。

また、SBI新生銀行の住宅ローンよりも利用しやすい審査基準と言える条件設定が多いフラット35やイオン銀行の住宅ローンは、PayPay銀行の住宅ローンの審査に落ちた時に候補に加えておきたい住宅ローンです。(念のため、その他にもいくつかの住宅ローンに申込んでおくと良いでしょう)

職業・働き方・雇用形態

これまで説明してきた通り、商品説明書に『個人事業者、ご自身またはご家族が経営する会社にお勤めの方は、原則ご利用いただけません。』との記載があります。 個人事業者や自営業者はもちろん家族経営の会社の役員や従業員の申し込み・利用がNGということです。

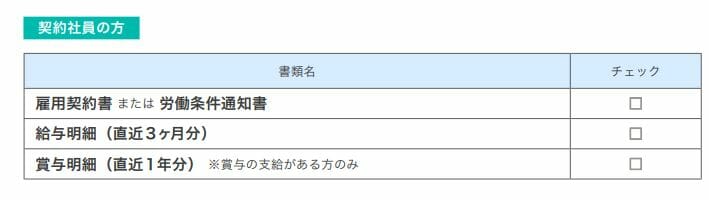

また、派遣社員も利用できず、契約社員は1年以上の連続勤務を必須としています。契約社員は利用できる可能性は残されていますが、実態としては厳しく審査されると思っておいた方が良いでしょう。

こうした職業の方々は公的な住宅ローンである「フラット35」への申し込みは必ず行っておきたいところですね。

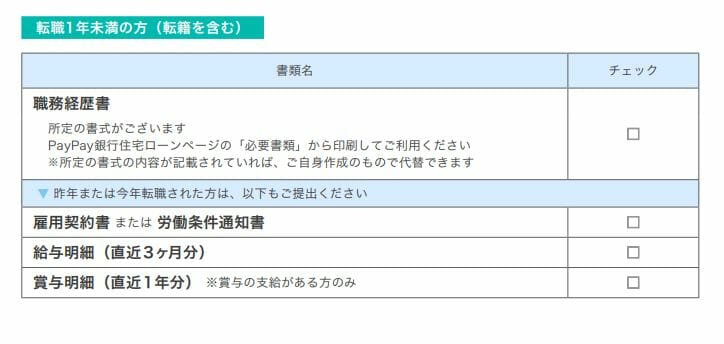

参考情報として本審査で提出を求められるチェックシートの内容を紹介しておきます。大手企業・公務員でも転職1年未満の場合、以下の書類を追加で提出する必要があります。

こうした雇用形態、転職直後の方は、SBI新生銀行の住宅ローンを検討するのもよいでしょう。こうしたケースでもしっかり住宅ローン貸し出し対象となっていますし、こうした方々への貸し出し実績・口コミを公式サイトで紹介するなどしている姿勢には好印象が持てますね。

転職してから1年未満は追加書類が必要

※一般的にも転職した直後は住宅ローンの審査が不利で、1年以上の勤務が望ましいと言われています

契約社員も追加書類が必要

PayPay銀行の住宅ローンは契約社員でも利用できる可能性がありますが追加書類が必要になるので注意してください。

- 給与明細(直近1ヶ月分)

- 雇用契約書

- 賞与明細

海外勤務から戻って1年未満も追加書類が必要

なお、海外勤務から帰ってきたばかりの人も追加書類が必要です。もし該当する人は、時間に余裕をもって会社にお願いしておくようにしましょう。

- 年収証明書(国内勤務想定のもの)

- 給与明細(直近1ヶ月分)

- 賞与明細(直近1年分)

年齢

次に年齢関連の審査基準を確認していきます。

『年齢が20歳以上65歳未満で、完済時に80歳未満の方』で、この基準は一般的な条件なので特にコメントはありません。

ワイド団信とは

PayPay銀行の住宅ローンにはワイド団信を付帯することができます。ワイド団信とは、一般団信よりも加入条件を緩和した団信で、健康上の理由(持病・既往症)等をかかえている方でも加入しやすいように設計されています。加入条件が緩和されているといっても、すべての人が加入できるわけではないので、病気の症状や治療履歴などから一定基準の加入審査が行われます。PayPay銀行のワイド団信の保険引き受け会社はカーディフ生命保険になっています。

なお、 PayPay銀行の住宅ローンにワイド団信を付帯するのには金利に年0.3%の上乗せが必要ですが、クレディ・アグリコル生命のワイド団信を採用しているソニー銀行はワイド団信利用時の上乗せ金利が年0.2%なので、ワイド団信の利用時の金利はソニー銀行の住宅ローンの方が有利になる可能性が高いです。ワイド団信の利用を検討されている方はソニー銀行を候補に加えておくと良いでしょう。どちらの商品でも65歳未満の方が加入可能となっています。

資金使途

PayPay銀行の住宅ローンを使う目的としては以下のものに限定されています。

- 戸建またはマンションの購入(中古物件を含む)

- 戸建の新築

- 現在借り入れ中の住宅ローンからの借り換え

- 借入に伴う諸費用

- リフォームローンの借換え(一括での融資)

上記の条件に加えて、契約者本人が住む住宅に関するための使用に限定されています。

また、つなぎ融資には対応していません。 注文住宅の場合でつなぎ融資を利用したい場合は、ソニー銀行(アプラスのつなぎ融資を紹介)・auじぶん銀行(アプラスのつなぎ融資を紹介)、SBIアルヒなど、つなぎ融資を取り扱っている住宅ローンを探すようにしましょう。(つなぎ融資に対応する住宅ローンの解説記事はこちら)

融資対象外の物件について

以下の場合は、PayPay銀行の住宅ローンを利用することができないので注意しましょう。他の金融機関に比べて特別厳しいというわけではなさそうですが、特に注意したておきたいのは赤字の箇所です。

- 親族間売買

- 建築基準法およびその他の法令の定めに合致していない物件

- 事業用物件(店舗併用住宅を含む)

- 賃貸用物件(賃貸併用住宅を含む)

- 借地物件(普通借地・定期借地)

- 不動産業者の仲介のない個人間売買

- 保留地物件

- 連棟式住宅

- コーポラティブハウス

- セカンドハウス・別荘

- 仮換地上の物件

PayPay銀行の住宅ローン審査の必要書類は?

| 必要書類 | 正社員・契約社員・派遣社員 |

| 住民票原本 | ○ |

| 健康保険証 | ○ |

| 運転免許証など | ○ |

| 源泉徴収票 | ○ |

| 住民税特別徴収税額の通知書(納税義務者用)原本 住民税課税証明書原本 | ○ |

| 確定申告書および付表 | 確定申告している方は必要 |

| 所得税納税証明書 | 確定申告している方は必要 |

| その他物件に関する書類 | ○ |

PayPay銀行の審査基準 まとめ

PayPay銀行は2000年から営業しているネット銀行ですが「2019年に住宅ローンを開始したばかりということもあり、利用条件や審査基準は改善の余地が多い」という印象です。住宅ローンに参入する前の発表では「ネット銀行の住宅ローンの審査は厳しい。住宅ローンの審査は画一的で柔軟性がない。PayPay銀行は、AIやビッグデータを駆使して、そういった課題を解決していく!」と宣言していたわけですが、残念ながら現時点の審査基準は真逆で、他のネット銀行よりも画一的な審査基準になっていて厳しい審査をしていると言わざるを得ないと思います。

PayPay銀行が嘘を付きたかったわけでも、大げさに言いたかったわけでもないのでしょう。住宅ローンについては後発組ゆえに申込や過去の取引実績などが少なく、ビッグデータを駆使するにはなかなか厳しいということだと思いますが、今後は思い切った戦略で住宅ローンを展開していく流れになることを期待していきましょう。

PayPay銀行の審査に落ちた場合

なお、PayPay銀行の審査に落ちた場合、何も対策せずにすぐに申込しなおしてもまた審査に落ちると思っておく必要があります。

これまで解説してきたように、PayPay銀行の住宅ローンは厳しい審査基準になっているので、PayPay銀行の住宅ローンの審査に落ちても、他の住宅ローンの審査に通る可能性は十分ありますので、住宅購入や借り換えをあきらめる必要はありませんし、他のネット銀行の低金利の住宅ローンを利用できる可能性は十分あります。

PayPay銀行の住宅ローンの審査(本審査)に落ちたが、絶対に住宅ローンを組みたいという方にオススメしたいのが、公的な住宅ローンでもあるARUHIのフラット35です。PayPay銀行が申込NGにしている、個人事業主、会社経営者、パート・アルバイトなどの方の利用も可能で大きな違いがあります。

また、時間がないという方にはARUHIダイレクトで仮審査に申し込んだ後、店舗で本審査の手続きを行うと驚くほどスピーディーに住宅ローンの本審査の結果を得ることができます。

最後に、PayPay銀行の住宅ローンの審査に落ちた人にもおすすめしやすい、最新のオリコンランキングで上位の住宅ローンを紹介しておきますので、申し込み先候補の参考としてください。

| オリコン顧客満足度ランキング(2025年)TOP5 |

|---|

日本最大級の住宅ローンの顧客満足度調査を行っているオリコンが住宅ローンの顧客満足度®の最新の結果を2025年8月に発表しました。 2025年8月に発表されたオリコンの住宅ローンランキングの総合1位はイオン銀行です。 |

PayPay銀行の住宅ローン関連特集

- PayPay銀行の住宅ローン詳細

- PayPay銀行の住宅ローン 金利や諸費用、メリット・デメリットを解説。口コミ情報も紹介

- PayPay銀行の住宅ローン 審査基準を解説 ゆるい?厳しい?

- PayPay銀行の住宅ローンの最新金利

- PayPay銀行の住宅ローンキャンペーンとキャッシュバック

- 投稿タグ

- ジャパンネット銀行