ソニー銀行は、2002年に日本のネット銀行として初めて住宅ローンの取り扱いを開始した先駆的な存在です。当時はまだ「ネット銀行」という言葉自体が一般的ではなく、インターネット回線もADSLやISDNが主流だった時代。そんな黎明期から、他の金融機関に先駆けてネット申込専用の住宅ローンをスタートさせ、20年以上にわたりネット住宅ローン市場をリードしてきました。

2002年当時、住宅ローンを組むといえば、来店・対面での相談が当たり前で、ネット完結型の住宅ローンはほとんど存在していませんでした。ソニー銀行はそんな中、以下のような革新的な仕組みを導入し、業界の常識を覆しました。

保証会社を利用しない独自の審査体制(保証料不要)

申込から契約まで来店不要のフルオンライン対応

借入後の金利タイプ変更が可能

低金利かつ明瞭な金利体系

これらの特徴は、今では多くのネット銀行が導入していますが、当時としては非常に画期的なサービスでした。現在のネット住宅ローンのスタンダードを築いたのは、まさにソニー銀行であるといっても過言ではありません。

このような先進的な取り組みを継続してきた結果、ソニー銀行の住宅ローンは着実に利用者数を伸ばし、2023年7月時点での累計住宅ローン実行額は5兆円を突破。これはネット銀行としてはトップクラスの実績であり、信頼と実力の裏付けとなる数字です。さらに、2024年のオリコン顧客満足度®調査「住宅ローン部門」で第1位を獲得するなど、実際の利用者からの満足度も非常に高いことがわかります。商品設計やサポート体制の充実度が、長年にわたって多くの利用者から支持されている要因といえるでしょう。

こうした背景から、ソニー銀行の住宅ローンは「ネット銀行で住宅ローンを借りるならどこが安心?」と悩んでいる方にとって、最有力候補のひとつとなっています。信頼性・実績・革新性の三拍子が揃った住宅ローンを探している方に、ぜひ一度検討していただきたい選択肢です。

![]()

一方で、ソニー銀行の住宅ローンは他のネット銀行が次々と住宅ローンの取り扱いを開始したことであまり注目されない時代もありました。2024年8月に他の銀行に先駆けてソニー銀行が住宅ローンの変動金利を引き上げたことで、人気を落とす可能性もあります。

また、ソニー銀行の住宅ローンは利用するための年収基準が高いこともあって、審査が厳しい・審査に落とされるという評判を耳にすることも多くあります。最近は金利引き下げや疾病保障の付帯などでソニー銀行の住宅ローンの魅力は再び高まっているだけでなく、「極端に金利が低い他のネット銀行の住宅ローン審査の方が厳しい」と正しく評価されるようになっています。

ソニー銀行の住宅ローンは年収基準が高いため審査が厳しいと思われがちですが、総合的な審査基準では実は厳しいわけではないというのが筆者の印象です。また、ソニー銀行の住宅ローンには安価な融資手数料・保証料無料、金利タイプ変更時の利便性などのメリットが多数あります。

ただ、どんなに優れた住宅ローンでも自分自身が審査に通らなければ意味がありませんので、この記事ではソニー銀行の住宅ローンの審査基準が厳しいのか、どのような対策が有効なのかについて解説していきたいと思います。

なお、ソニー銀行の住宅ローンの最新の金利やキャンペーン上のなど商品の解説はあまり行っていませんので、ソニー銀行の住宅ローンの商品性を把握できていない人は以下から事前に確認しておくようにしてください。

目次

ソニー銀行の住宅ローン審査基準

年収と職業

まず年収基準から確認しておきましょう。

ソニー銀行の住宅ローンの年収基準は400万円以上です。100万円以上としているイオン銀行などと比べればかなり厳しい基準ですし、一般的に300万円程度と言われているメガバンクや、300万円と明示としているSBI新生銀行などの住宅ローンよりも厳しい年収基準になっています。

また、ソニー銀行の住宅ローンは雇用形態も少し厳しくて契約社員や派遣社員は利用することはできません。ネット銀行の住宅ローンには、契約社員でも利用できる住宅ローンはいくつかありますので、それらの住宅ローンと比較するとやや厳しい部類と言えます。

ソニー銀行の住宅ローンの申し込み条件(ソニー銀行の住宅ローンを取り扱うソニー生命のホームページより引用)

銀行も営利企業なので住宅ローンを貸して利益をあげなければ商売として成り立ちません。その住宅ローンの利益に大きく影響するのが「貸し倒れリスク、つまり、返済してもらえなくなってしまう割合」で、ソニー銀行の場合、”保証会社”を利用していませんので貸し倒れリスクをコントロールしながら住宅ローンを提供していく必要があります。貸し倒れ率が高くなってしまうと「金利を高くする」か「サービスを改悪する」か「審査を厳しくする」といった対策が必要になってきます。

ソニー銀行の住宅ローンは、年収の審査基準を高く設定して貸し倒れリスクを抑えながら、金利が低くサービスレベルが高い住宅ローンを提供していると考えることができます。具体的には、年収400万円以上という基準を設けて、その基準をクリアできる人に限定して貸すことでビジネスのバランスをとっているということです。

なお、ソニー銀行の住宅ローンは住宅ローンの仮審査をAI(人工知能)を活用する方式に変えて、最短1時間で仮審査結果を知ることができるように開発されています。申し込んでから事前審査の結果まで最短1時間なので、気軽な気持ちで審査に申し込めるのも大きなメリットです。

勤続年数

ソニー銀行の住宅ローンの審査基準には勤続年数について具体的に定められていません。極転職直後でも採用通知書などを提出することで利用できる可能性はあります。

ただし、自営業や会社経営者の場合、過去3期分の確定申告書や決算書の提出が必須なので、起業してから3年以上経過していないとソニー銀行の住宅ローンには申し込みができません。一般的には自営業や会社経営者の方が住宅ローン審査では厳しくみられますので、起業直後の場合はフラット35にも同時に申し込みする方がよいでしょう。

これらの審査基準から、ソニー銀行では、収入が安定しているサラリーマンが利用しやすい審査基準で、自営業・個人事業主への貸し出しは慎重に行っていることがわかります。つまり、年収400万円を超えるサラリーマンにとっては利用しやすい住宅ローンということになります。

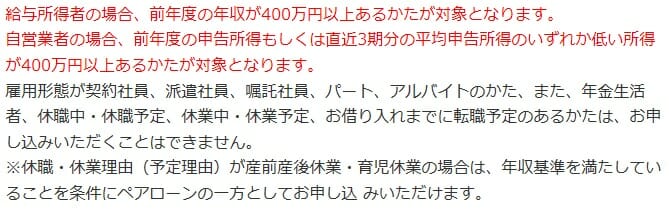

団信・健康状態

ソニー銀行に限らず、民間金融機関で住宅ローンを組むには団体信用生命保険(団信)への加入が必須となります。ソニー銀行の住宅ローンも団信への加入が必須で、団信への加入審査時に健康状態の告知を行う必要があります。

団信の告知では

- 最近3カ月以内に医師の治療(指示・指導を含む)や投薬を受けたことがありますか。

- 過去3年以内に次の病気で手術を受けたり、あるいは2週間以上にわたり医師の治療(指示・指導を含む)や投薬を受けたりしたことがありますか。

に回答(記入)をする必要があります。

この告知義務に違反して団信に加入すると、実際に保険金を請求した時の厳格な調査でカンタンにばれてしまい保険金が支払われないリスクがありますので、正確に告知する必要があります。

ワイド団信の上乗せ金利が安い

ソニー銀行では健康に問題がある方向けに加入条件を緩和したワイド団信も取り扱っています。保険料として年0.2%の金利上乗せが必要ですが、保障内容は一般団信と同じです。通常、ワイド団信は0.3%の金利上乗せになることが多いのでソニー銀行の住宅ローンのワイド団信はお得です。健康状態に不安がある方にとって心強い住宅ローンと言って良いでしょう。

繰り返しですが、一般的にワイド団信は住宅ローン金利に年0.3%の上乗せが必要なので、ソニー銀行の年0.2%上乗せはかなり良心的な設定ですので、ワイド団信を利用したいと考えている人にはぜひソニー銀行の住宅ローンを選択肢に加えてほしいと思います。

ソニー銀行のワイド団信はクレディ・アグリコル生命保険が引受先となっており、他のネット銀行、メガバンク、地銀などでもクレディ・アグリコル生命保険のワイド団信を取り扱っており、商品性は競合行と全く変わりません。(変わるのはソニー銀行のワイド団信保険料が安価なこと)

※なお、ソニー銀行ではフラット35の取扱いはありません。フラット35の申し込み先としておすすめは手数料・金利ともに非常に魅力的な水準のSBIアルヒです。(ARUHIスーパーフラットではワイド団信の取扱いあり)

5,000万円以上の借り入れの場合は診断書などが必要

ソニー銀行に限らず、一般的に、5,000万円を超える借り入れの場合、団信に加入するために、定期健康診断結果通知書や団信引受保険会社所定の診断書などを提出する必要があります。人間ドックや健康診断を最近受けていない人は早めに受信するようにしましょう。

対象住宅、資金用途

ソニー銀行は、中古戸建物件に対する融資を対象外にしていましたが、2019年9月から中古の戸建物件でも問題なく利用できるようになっています。新築戸建て・マンションでももちろん利用可能です。

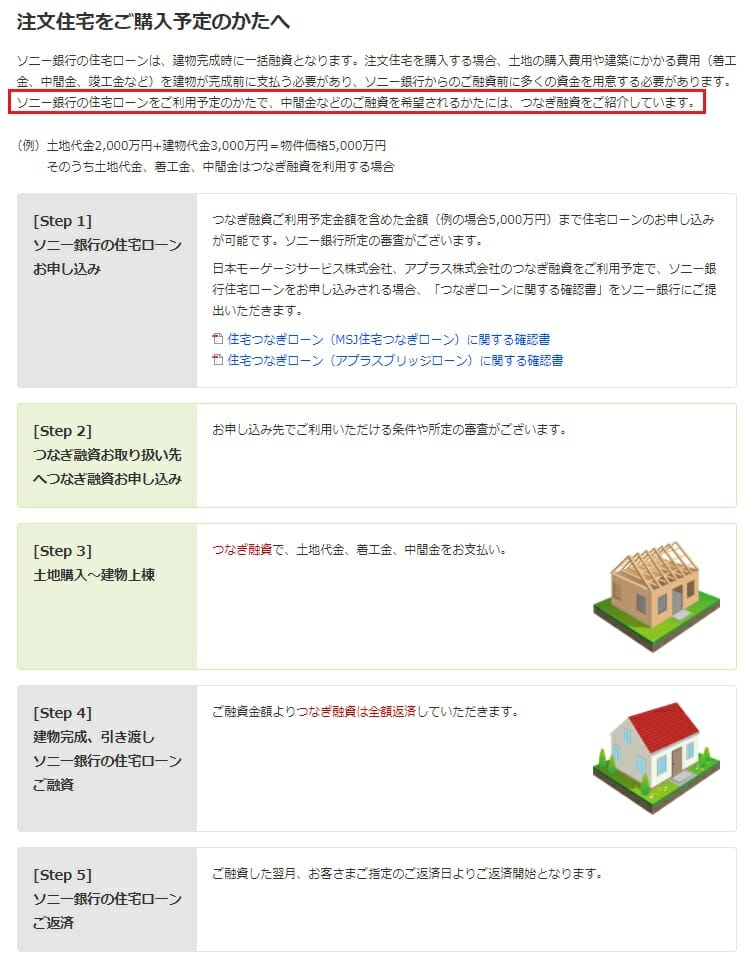

つなぎ融資

注文住宅でマイホームを建てる際に必要となるのが分割融資(つなぎ融資)ですが、ソニー銀行本体ではつなぎ融資の貸し出しは行っていません。ただし、ソニー銀行ではMSJのつなぎ融資商品の紹介を行っていますので、つなぎ融資の審査に通れば、結果的にソニー銀行の住宅ローンを利用してマイホームを手にすることができます。

なお、アプラスのつなぎ融資は2024年12月で取り扱いが終了となっています。

審査期間・仮審査時間

ソニー銀行の住宅ローン審査審査期間についてですが、仮審査はAI活用により最短1時間で結果を知ることができますが、その後の本審査は最短3日で回答されます。

事前審査も本審査も審査結果については申込時に登録したメールに審査結果が通知されますのでメールアドレスの入力は間違えないようにしましょう。

なお、仮審査、本審査のための各種審査書類の提出、契約書のやり取りなどを含めると仮審査申し込みから融資実行までは3週間程度なので、どちらにしても早めに申し込むような気持ちをもっておくようにしましょう。

審査金利

ソニー銀行の住宅ローン金利はメガバンクや地銀のように審査結果(信用情報が高い、低い)により金利が変動することはありません。審査に通ればソニー銀行の公式ホームページに掲載されている金利で契約をすることが可能です。

ただし、前項でご紹介したように仮審査申し込みから融資実行にはタイムラグがあり、実際の金利は融資実行のタイミングでの金利が適用されます。

頭金・フルローン

ソニー銀行の住宅ローンでは物件価値、ご自身の信用情報について問題が無ければフルローン(頭金なし)での借り入れが可能です。頭金なしでも借り入れ金利に変更はありません。

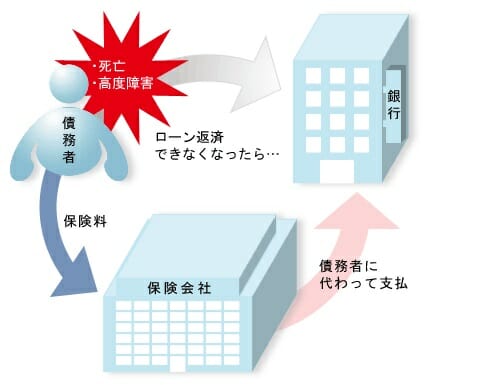

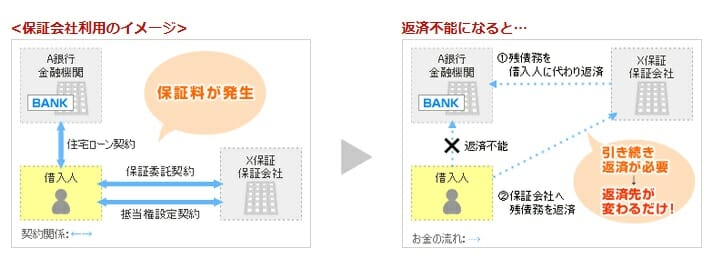

保証人・保証会社

冒頭でも触れましたが、従来のメガバンクや地銀の住宅ローンでは系列の保証会社を利用した保証を得る必要がありました。保証会社は住宅ローン契約者が住宅ローン返済に行き詰った場合の債務を保証会社が代わりに弁済するもので、『金融機関を守る』仕組みです。

この保証を得るには審査はもちろんですが、最低でも年0.2%に相当する保証料が必要となっています。ソニー銀行の住宅ローンは保証会社を利用しないものであり、住宅ローン利用者の立場としては無駄でしかない保証料が発生しないのは利用者視線のサービスを徹底しているものと言えます。

地銀によっては保証料だけで年0.5%必要なケースもあるので、ソニー銀行の住宅ローンは良心的と言えるでしょう。

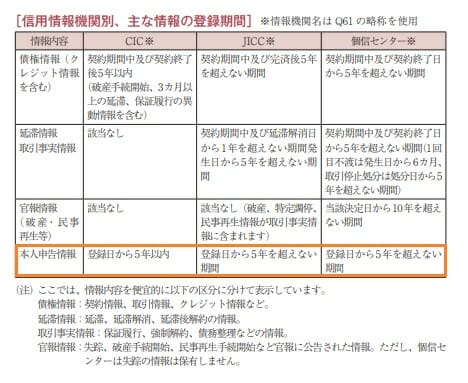

信用情報(個信)

ソニー銀行の仮審査では下記の信用情報機関に信用情報の照会を行います。過去5年以内(最大で5年)に事故(支払い遅延、任意整理、自己破産など)が発生し、信用情報に登録されている場合には仮審査に通らない可能性が大きいでしょう。5年経過後に住宅ローンの利用を検討するほうがよいでしょう。

■CIC

■JICC

■全国銀行個人信用情報センター(JBA)

家賃滞納(保証会社を使っている場合など)、携帯電話料金の支払い遅延、滞納でもこうした信用情報機関に事故が登録されている可能性もあるので注意が必要です。

審査書類

ソニー銀行の住宅ローン審査に必要な書類は他行でも必要とされる一般的なもので、多くもなく少なくもなくといった内容です。

他行も同様ですが、会社経営者、個人事業主の方は必要書類が多くなるので、早めに準備する必要があります。

| 正社員 | 自営業・個人事業主 | 会社役員・社長 | |

| 住民票 | ○ | ○ | ○ |

| 源泉徴収票 | ○ | ○ | |

| 住民税決定通知書 | ○ | ○ | ○ |

| 給与・賞与明細 | ○ | ||

| 会社の決算書3期分(勘定科目内訳明細書を含む) | ○ | ||

| 確定申告書(付表を含むすべての申告書類) | ○ | ○(確定申告をしている場合) | |

| 納税証明書3年分 | ○ | ||

| 物件に関する書類(契約書、重要事項説明書、間取り図) | ○ | ○ | ○ |

| 借り換えに関する書類(返済予定表) | ○ | ○ | ○ |

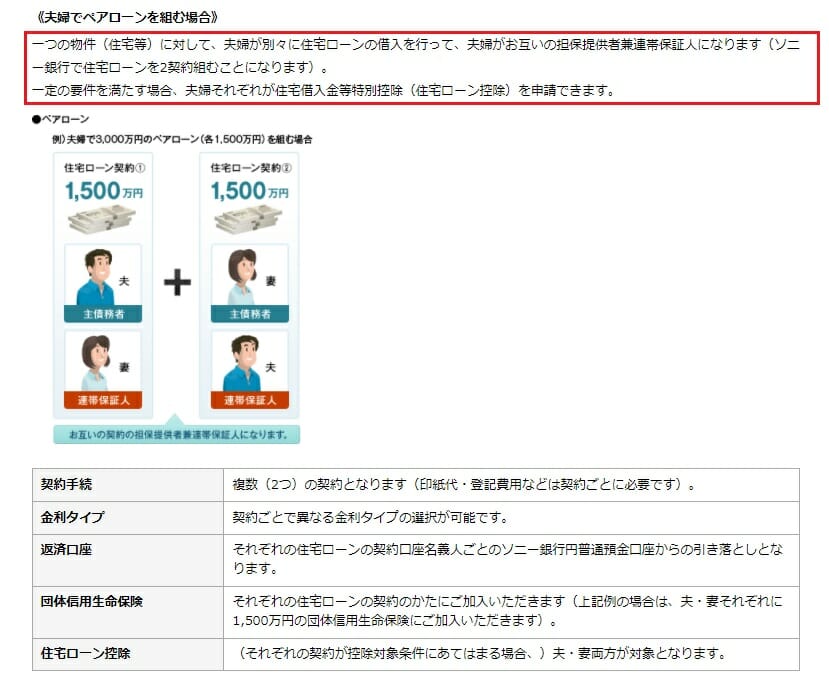

収入合算・ペアローン

ソニー銀行では収入合算には対応していませんが、ペアローンには対応をしています。夫婦それぞれがソニー銀行の住宅ローン借り入れ条件に合致する必要があります少々厳しい審査基準になっています。特に年収基準が両者で400万円をクリアしていないと申し込みもできないものになっています。

現在は多くの金融機関が収入合算にも対応しますので、ペアローンの活用を考えている場合には他行も同時に検討したほうがよいでしょう。

なお、ソニー銀行では2018年より同性パートナーでも、2023年5月からは事実婚カップルでもぺアローンや担保提供で利用可能なように住宅ローンを組める取り組みを開始しています。

ソニー銀行の住宅ローン仮審査(AI)について

2018年5月に住宅ローンの仮審査にAIを導入し、最短60分で仮審査の結果を回答してもらえるようになりました。AIが進化しているのかは外からではわかりませんが、今でも事前審査の回答は非常に早く確認することができます。(筆者の経験談では自営業や会社経営者は60分では回答を得られない印象です)

仮審査では書類の提出は必要ありませんので、手っ取り早くネット銀行の住宅ローン審査に通る可能性を探りたい人にソニー銀行の住宅ローンへの申込はおすすめです。

【住宅ローン借り換え場合】

・ 現在の借り入れ内容が分かる「返済予定表」など

・ 住居の広さ(平方メートル数)などがわかるもの

【新規購入・増改築(リフォーム)の場合】

・物件金額や住宅の広さ(平方メートル数)などがわかる、「売買契約書」や「工事請負契約書」、「重要事項説明書」など

を手元に用意しておくと仮審査もスムーズに進めることができます。

【結論】ソニー銀行の住宅ローン審査基準は甘い?厳しい?

ソニー銀行の住宅ローンは、大手企業を中心とした一定規模以上の会社で働く正社員向けなどの、安定した生活基盤を持つ方向けの住宅ローンと言えそうです。例えば、派遣社員、契約社員を対象外で、非正規雇用という形態で働く人は利用できない利用基準が定められています。働き方・雇用体系の面で見るとソニー銀行の住宅ローンの審査基準は厳しいと言ってよいでしょう。

ただし、年収400万円以上のサラリーマンにとっては厳しい審査基準を設けているとは言えません。正社員で年収400万円以上を満たせる人であれば、臆することなく申し込んでみることをおすすめします。

【最後に】ソニー銀行の住宅ローン本審査に落ちた・落ちる場合の理由と対策ついて

基本的に、住宅ローンの審査に落とした理由を銀行が教えてくれることはありませんので、審査に落ちた場合その理由を推測して対策を立てなければなりません。

前述のように、ソニー銀行の住宅ローンの審査基準が極端に厳しいわけではありません。ただし、年収を400万円以上としていたり、派遣社員・契約社員を対象外としているように「審査が甘い住宅ローン」ではありませんので、審査に落ちた場合、もしくは同時進行で他の住宅ローンへの申し込みを視野に入れる必要があります。

例えば、ソニー銀行の住宅ローンの審査に落ちた人にチャレンジしてほしいのはイオン銀行です。イオン銀行は審査に通りやすいと言われているだけでなく、金利も低く人気の高い住宅ローンです。イオン銀行ならではのイオングループ全体サービスと連携して提供されるサービスも魅力的です。

それ以外ではフラット35は有力候補です。特にフラット35取り扱い最大手のARUHIのフラット35はおすすめです。金利が低い独自のフラット35(保証型)も用意しており、地方自治体連携型のフラット、フラット50など豊富なラインナップが特徴です。

2022年8月に変動セレクト住宅ローンの金利引き下げ幅が拡大され、変動金利タイプの住宅ローンの魅力がさらに高まったソニー銀行の住宅ローン。審査をクリアできて、問題なくソニー銀行の住宅ローンを利用できるようであれば、ソニー銀行の住宅ローンに利用しても後悔することは少ないでしょう。