住宅を購入するタイミングは2つの視点で考えると見えてくると思います。

その2つとは、「ライフプランによるタイミング」と「金銭的な損得のタイミング」です。

ライフプランによるタイミング

ライフプランによるタイミングはいつがベストなのかは、明確に「この時です」と答えるのは難しいのですが、しいて言うなら家族構成が固まった時ではないでしょうか。

家族構成が決まれば、将来かかるであろう教育費や老後の資金などが具体的に把握できますし、家を購入する際にも、部屋の数や広さを決める判断材料になります。せっかく家を建てたのに、「子供部屋が足りない」・「家が手狭になってしまった」などの不満を抱くことも少なくなるでしょう。

しかし、これはあくまで「あえて言うなら」という条件での話です。

出産や子供の就学などのタイミングで、また、結婚と同時に購入する方もなど様々で家族ごとにベストなタイミングは違います。

大事なのは、住宅を購入した後に子供の教育費や老後の資金を把握して準備できるかです。

住宅ローンは30年以上の長期間に渡る返済が続きます。

返済が滞れば最悪の場合には家を失うことになりかねません。

子供の教育費や老後の資金などは、何年後にどのくらい必要になるのかを可能な限り詳細に把握して計画を立てる必要がありますね。

金銭的な損得のタイミング

住宅を購入するということは、「建物」と「土地」を購入することです。

建物・地価どちらにも価格の変動がありますが、現在、首都圏では不動産価格・地価共に高止まりしている傾向です。

不動産価格の変動や消費税の影響は決して大きくはありません。

そしてより大きな影響が出るのは住宅ローン金利です。

仮に、借入金額3,000万円、借入期間35年、元利均等返済で金利を1.000%として、金利が1%上昇すると600万円以上も返済額が増えてしまいます。

住宅の購入は、金利が上昇するかどうかが最も重要な注意すべき「タイミング」です。

現在の超低金利は、金銭的な損得の面から言えば絶好のタイミングであることは間違いがありません。

2020年は住宅購入の良いタイミング?

住宅購入のタイミングで当サイトがアドバイスできるのは「金銭的な損得のタイミング」ですが、この面から言うと2020年はベストなタイミングと言えます。なぜなら住宅ローン金利は史上最低水準まで低下しているからです。

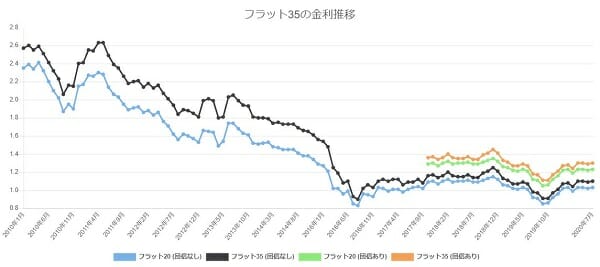

住宅ローン金利は、マイナス金利政策の導入以降低下した超低金利の水準を2020年もキープしています。

変動金利は金融緩和以降最も低い水準をキープしていますし、長期固定金利の「フラット35」もこれまでの金利推移を見ると過去最低水準となっています。

今ならどの金利タイプを選んでも日本の住宅ローン史上で最も低い金利で借り入れることが可能です。

特にネット銀行の住宅ローンは店舗を持たないことで経営コストを圧縮しそれを金利や無料の疾病保障など付加サービスに反映させています。

店舗を全国各地に持つ大手銀行には真似出来ないことですね。

こういったネット銀行の住宅ローンを選ぶことでまだまだ超金利での住宅ローンの借入れが可能になります。

中長期的な住宅ローン金利の予想はこちらの記事を参考しにしてみてください。

>>2020年の住宅ローン金利の動向と予想

おすすめはネット銀行の住宅ローン

大手銀行や地方銀行の住宅ローンとの大きな違いは金利が低いだけではありません。

ネット銀行の住宅ローンは金利の低さに加えて、通常は金利上乗せで保険料を支払わないと付帯できない疾病保障が無料で付帯することで大変のすすめです。

| 無料の疾病保障が付帯するネット銀行の住宅ローン | |

|---|---|

| ソニー銀行 | 「がん50%保障団信」 |

| 住信SBIネット銀行 | 「全疾病保障」 |

| SBIマネープラザ | 「全疾病保障」 |

| 楽天銀行(金利選択型) | 「がん50%保障団信」と「全疾病保障」 |

金利を上乗せすることなく「疾病保障」が付帯するネット銀行の住宅ローンを挙げてみました。

金利だけを見てもネット銀行の住宅ローンは金利だけでなく、保障面でも手厚く万が一にも備えることができておすすめの住宅ローンです。

気になる方は公式サイトでチェックしてみてください。

住宅ローン比較・ランキング記事

- 投稿タグ

- auじぶん銀行